- Community

- :

- Sonstige Themen

- :

- Bestandsgeschützte Alt-Anteile - Verluste

Bestandsgeschützte Alt-Anteile - Verluste

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo,

in der Steuerbescheinigung 2018 finde ich für Alt-Anteile diesen nachrichtlichen Eintrag:

Höhe der Verluste im Sinne des § 56 Abs. 6 Satz 1

Nr. 2 InvStG 2018 (nach Teilfreistellung) xxx EUR.

Grund ist ein Fonds dessen Kurs seit dem fiktiven Verkauf zum 31.12.17 an Wert verloren hat und im Laufe des jahres 2018 verkauft wurde (wegen Fondsfusion).

Weiß jemand, ob ich diesen Verlust im Rahmen der Steuererklärung ansetzen kann? In der Anlage KAP kann man unter Ziffer 8a offenbar nur einen Gewinn eintragen, der dann von dem Freibetrag von 100.000 EUR abgezogen wird.

Im Internet finde ich einerseits die Aussage, dass man diese Verluste verrechnen kann, andererseits die Aussage, dass sie nur den Freibetrag erhöhen (was mir jetzt nichts bringt, weil der bei 100.000 EUR gedeckt ist).

Grüße

agmbn

Gelöst! Zur Lösung springen

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallp@agmbn,

.....schau mal in den Link....."Was gilt bei Verkauf von bestandsgeschützten Alt-Anteilen, wenn dem Anleger erst nach dem 01.01.2018 ein Verlust entsteht, wie in folgendem Beispiel...."

Hoffe, Info war hilfreich......

Grüße

onra

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo@agmbn,

....und noch etwas zu dem Thema Verluste...... von Haufe.....

Grüße

onra

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo, @agmbn ,

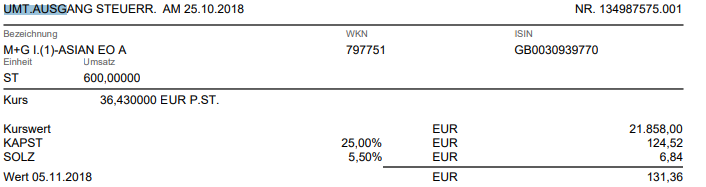

suche Dir einmal den Verkaufsbeleg der betreffenden Fondsanteile heraus. Auf Seite 2 sollte sich ein Hinweis finden, wie der Verlust steuerlich verarbeitet wurde, ungefähr so:

"Eingestellt in den allgemeinen Verlustverrechnungstopf: xxx.-"

So sollte es normalerweise sein, weil diese Alt-Fondsanteile zum 01.01.2018 als NEU angeschafft gelten bzw. galten.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo,

danke für Eure Antworten. In der Abrechnung finde ich leider nur den Vermerk:

Ergebnis seit 01.01.2018 bestandsgeschützter Alt-Anteile : EUR - xxxx.

Mir ist nicht klar, wo ich diesen Verlust in der Anlage KAP eintragen kann. Leider sagt auch die Webseite der BVI nichts dazu.

Außerdem habe ich eine andere Info hier gefunden, wonach die Verluste nicht verrechnet werden können, sondern den Freibetrag erhöhen:

Der Zeile 8 wurde eine zusätzliche Zeile 8a beigefügt. Hier sind die ab dem 1.1.2018 eingetretenen Wertveränderungen von bestandsgeschützten Alt-Anteilen einzutragen. Es sind nur Veräußerungsgewinne einzutragen. Veräußerungsverluste sind nicht mit Gewinnen zu saldieren, sondern Verluste erhöhen den Freibetrag (wobei die Obergrenze des Freibetrags von 100.000 EUR, Ehegatten 200.000 EUR nicht erhöht werden kann) so lange, bis alle Altbestände verkauft sind.

VG

agmbn

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo, @agmbn ,

In der Anlage KAP, Z. 8a, kann der Verlust nicht eingetragen werden, und auch sonst nirgendwo.

Du brauchst diesen Verlust auch nirgendwo eintragen, weil er steuerlich bankseitig bereits dadurch verarbeitet ist, dass er in Deinen Allgemeinen Verlustverrechnungstopf gebucht wurde.

Sofern Du für 2018 keine Verlustbescheinigung beantragt hast, steht / stand er dort gleichsam als "Verlustvortrag" bereit, um mit künftigen positiven allgemeinen Erträgen abgearbeitet zu werden.

Auf die von Haufe zitierte Passage gehe ich nur auf ausdrücklichen Wunsch ein, weil darin eine Quelle für Missverständnisse die nächste speist.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo@agmbn,

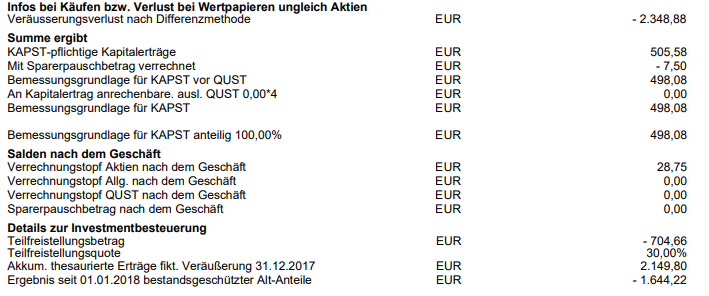

....vielleicht ist es dir möglich, einmal deine Orderabrechnung als Scan einzustellen (...die Beträge kannst du ja schwärzen!....), dann könnte man etwas näher beleuchten.

Auf S.2 der Orderabrechnung zum Verkauf bei Fonds-Fusion sollten doch eigentlich einige Verkaufsparameter dokumentiert sein..., darauf hatte @stocksour ja bereits hingewiesen.

So oder so ähnlich sollte deine Orderabrechnung zum Fonds-Verkauf aussehen....

Infos bei Gewinn Aktien/Wertpapiere ungleich Aktien

Veräußerungsgewinn nach Differenzmethode

Summe ergibt

KAPST-pflichtige Kapitalerträge

Mit Sparerpauschbetrag verrechnet

Bemessungsgrundlage für KAPST vor QST

Als Kapitalertrag anrechenbare ausl. QST

Bemessungsgrundlage für KAPST

Salden nach dem Geschäft

Verrechnungstopf Aktien nach dem Geschäft

Verrechnungstopf Allg. nach dem Geschäft

Verrechnungstopf QST nach dem Geschäft

Sparerpauschbetrag nach dem Geschäft

Details zur Investmentbesteuerung

Teilfreistellungsbetrag

Teilfreistellungsquote

Akkum. thesaurierte Erträge fikt. Veräußerung 31.12.2017

Ergebnis seit dem 01.01.2018 bestandsgeschützter Anteile Alt-Anteile

Du schreibst aber nur etwas zu dem Ergebnis seit dem 01.01.2018 bestandsgesch. Alt-Anteile. Steht da sonst wirklich nichts weiter drin????? Z.B. Teilfreistellungsbetrag/Quote oder ggfs. akkum. thes. Erträge fikt. Veräußerung 31.12.2017, wenn es ein Thesaurierer war.....

Grüße

onra

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo,

hier die Orderabrechnung. In den Verlustverrechnungstopf Allgemein wurde nichts eingestellt.

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo@agmbn,

...das sieht ja schon einmal "gut"...:( aus.....

Akkum. thes. Erträge während deiner Besitzzeit: 2149,80€

+ 30% Teilfreistellung (+704,66€)

= 2854,46€

davon gehen ab

2348,88€ Veräußerungsverlust

= 505,58€

davon gehen ab

7,50€ Sparerpauschbetrag

= 498.08€, die zu versteuern sind!!!!

Die Berechnung ist korrekt (!!!Die Teilfreistellung gilt nach dem neuen Investmentsteuergesetz in beide Richtungen, also bei dir bezogen auf -2348,88€ entsprechend dann 30% darauf = 704,66€......besonders ärgerlich bei Verlusten wie bei dir, aber gesetzeskonform......lies mal das ganze Gedöns mit der Teilfreistellung beim neuen Investmentsteuergesetz nach! War auch davon durch eine Fusion betroffen, hatte aber Glück, dass ich den betreffenden Fonds als Sparplan noch nicht so lange hatte und die Teilfreistellungsmimik bei Verlust noch nicht sehr ausgeprägt war......

Besonders ärgerlich ist es natürlich, wenn ausländ. Fonds aus dem Altbestand verschmolzen/fusioniert werden, weil automatisch diese steuerschädliche Zusammenlegung den Abgeltungssteuermodus auslöst. Die zukünftige Steuerfreiheit für den Altbestand ist damit futsch. Ab diesem Zeitpunkt wird neu gerechnet nach dem neuen Investmentsteuergesetz....-:(.

Das Ergebnis seit dem 01.01.2018 bestandsgesch. Alt-Anteile ist nur die Info darüber, dass seit diesem Datum ein Verlust von 1644,22€ angefallen ist. Dein Gesamtverlust steht oben bei Veräußerungsverlust nach Differenzmethode...................

Wichtig!

Die akkum. thes. Erträge, die du jetzt versteuert hast, kannst du bei deiner Steuererklärung entsprechend korrigieren und in Abzug bringen! Vorausgesetzt, du hast brav jährlich deine ausschüttungsgleichen Erträge für ausländ. thes. Fonds in den vergangenen Steuererklärungen angegeben. Eine Dokumentation dazu wäre natürlich sehr hilfreich.

Wurde keine Anlage KAP in der Vergangenheit wegen Nichtausschöpfung des Sparerfreibetrags abgegeben, so könnte man ggfs. dokumentarisch entsprechende Nachweise führen. Ich kenne deine Gesamtsituation vergangenheitsmäßig nicht, deswegen schwierig zu beurteilen. Solltest dich ggfs. in diesem Zusammenhang weiter kundig machen......

Wenn Korrektur in Frage käme:

Dann in Anlage KAP Zeile 7...."korrigierte Beträge" eintragen...Ggfs. Dokumentation der bereits in den vergangenen Jahren versteuerten ausschüttungsgleichen Erträge dazu legen, damit die Korrektur entsprechend belegt ist.......

LG

onra

- Als neu kennzeichnen

- Lesezeichen

- Abonnieren

- Stummschalten

- RSS-Feed abonnieren

- Link zu diesem Kommentar

- Anstößigen Inhalt melden

Hallo, @onra ,

anhand der von @agmbn bereitgestellten IST-Daten hast Du den Fall sehr schön aufbereitet.

Weil ich oben mehrfach auf dem Verlustverrechnungstopf herumgetrommelt habe, möchte ich den Fall zur Abrundung anhand Deiner Herleitung leicht modifiziert nachstellen, wobei der Veräußerungsverlust fiktiv um 1000€ erhöht wird:

Akkum. thes. Erträge während deiner Besitzzeit: 2149,80€

+ 30% Teilfreistellung (+704,66€)

= 2854,46€

davon gehen ab

2348,88€ Veräußerungsverlust > 3348,88€

= 505,58€ > = - 494,42

davon gehen ab

7,50€ Sparerpauschbetrag > 0,0€

= 498.08€, die zu versteuern sind!!!! > = - 494,42€, die in den allgemeinen VVT gewandert wären, weil der Veräußerungsverlust größer wäre als die akkumulierten thesaurierten Erträge.

Im schwarzen Original ist letztlich kein Verlust entstanden, sondern ein steuerpflichtiger Gewinn.

[off topic]:

Ich persönlich präferiere ausschüttende Fonds; die sind steuerlich sauber(er).

- « Vorherige Seite

- Nächste Seite »