Optionshandel: Diese Strategien sollten Sie kennen

Long und Short Calls sowie Long und Short Puts sind verbreitete Handelsstrategien. Finden Sie hier Tipps, wie Sie sie richtig anwenden.

Der Handel mit Optionen bietet auch in zinsschwachen Zeiten und bei stark schwankenden Kursen die Aussicht auf Gewinne. Es kommt nur auf die passende Strategie an. Denn mit dem richtigen Vorgehen können Sie Ihre Risiken relativ gut einschätzen und haben - je nach Strategie - die Chance auf ein Plus. Hier erfahren Sie mehr über verschiedene Strategien im Optionshandel.

Tipp: Lesen Sie als Einstieg hier, was sich hinter den Begriffen Long und Short Call bzw. Put verbirgt.

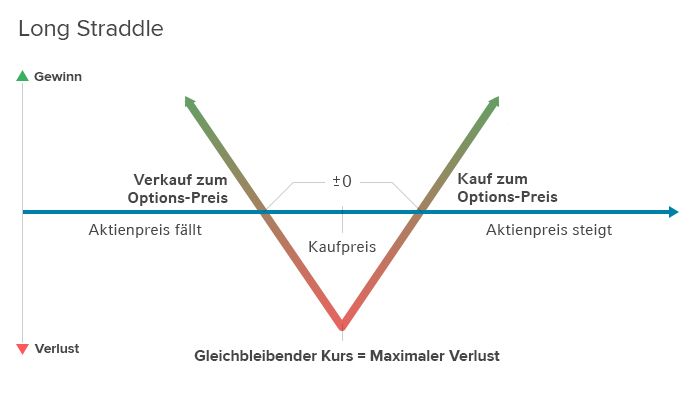

Der Long Straddle - für Einsteiger und Profis

Mit einem Long Straddle ("straddle" engl. "Grätsche") setzen Sie auf einen schwankenden Kurs. Sie kaufen eine (Long-)Call-Option und eine (Long-)Put-Option für den gleichen Basiswert (z. B. Aktie, Index, etc.). Die Optionen müssen am Geld sein, das bedeutet, dass der Ausführungspreis der Option nahe am aktuellen Kurswert liegen muss. Liegt der Kurswert des Basiswerts am Tag der Fälligkeit der Option weit entfernt vom Ausübungspreis, machen Sie Gewinn, der in seiner Höhe abzüglich der bezahlten Optionsprämie und Handelsspesen nicht begrenzt ist. Den möglichen Verlust dagegen können Sie genau einschätzen. Liegt der Ausübungspreis nah am Kurs, lassen Sie die Optionen ungenutzt verfallen. Sie verlieren lediglich die gezahlten Optionsprämien zuzüglich Spesen. Daher ist diese Strategie gut für Anfänger im Optionshandel geeignet, doch auch Profis greifen auf sie zurück.

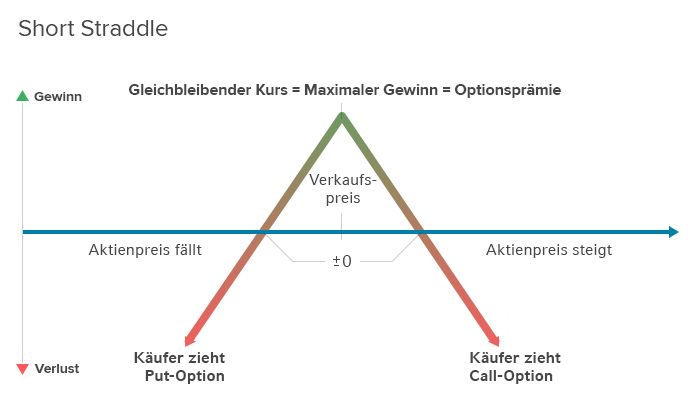

Der Short Straddle - diese Strategie bringt Banken zum Wanken

So kalkulierbar der Long Straddle ist, so unberechenbar ist sein Gegenspieler. Der Short Straddle bietet Ihnen als Gewinn ausschließlich die Gewinne aus der Optionsprämie, die Verluste dagegen können enorm sein. Beim Short Straddle verkaufen Sie eine (Short-)Call-Option und eine (Short-)Put-Option. Auch hier betreffen beide Optionen den gleichen Basiswert und der Kurswert sollte nah am Ausübungspreis der Optionen liegen. Sie spekulieren darauf, dass der Kurs sich nicht verändert und der Optionsinhaber sein Optionsrecht verfallen lässt. In diesem Fall streichen Sie die Optionsprämie ein. Anders sieht es aus, wenn sich die Kurse verändern. Zum Ausführungsdatum wird der Optionsinhaber sein Optionsrecht einfordern. Sie müssen entweder ein überteuertes Papier ankaufen oder ein wertvolles Papier zum nun günstigen Ausführungspreis verkaufen. Im schlimmsten Fall ist Ihre Option nicht gedeckt und Sie kaufen erst teuer, um danach billig zu verkaufen. Short Straddles haben beispielsweise die Barings Bank in die Insolvenz getrieben. Auch wenn der Short Straddle eine Strategie für sich seitwärts bewegende Märkte ist, sollte er nur mit entsprechender Risikobereitschaft genutzt werden. Die Höhe der Verluste ist unbegrenzt.

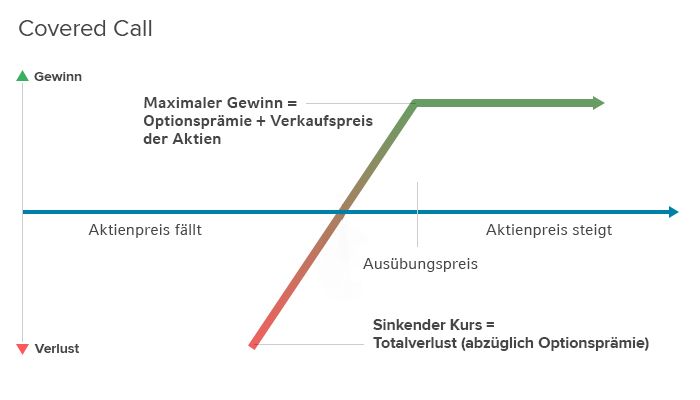

Covered Call - Wertpapiere und Optionen kombiniert

Bei der Covered Call-Strategie kaufen Sie Wertpapiere für einen bestimmten Basiswert und verkaufen gleichzeitig eine (Short-)Call-Option über den gleichen Wert. Durch dieses Vorgehen decken (engl. "to cover") Sie die offene Position in der Option durch das Papier in Ihrem Depot. Der Ertrag beim Covered Call stammt ausschließlich aus der Optionsprämie. Von diesem Ertrag profitieren Sie aber nur, wenn der Kurswert des Wertpapiers bei Fälligkeit der Option sehr nahe am Ausübungswert liegt. Steigt der Kurs, sind Sie verpflichtet, ein nun wertvolleres Wertpapier zum vereinbarten Preis zu verkaufen. Sinkt der Kurs dagegen, wird der Inhaber der Option sein Optionsrecht verfallen lassen. Allerdings müssen Sie den Verlust durch den gesunkenen Kurs tragen.

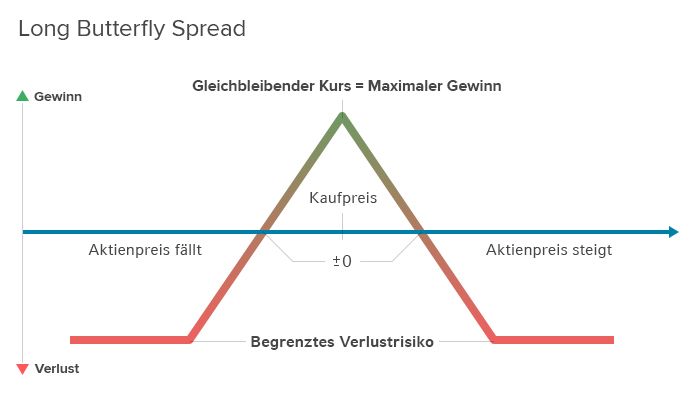

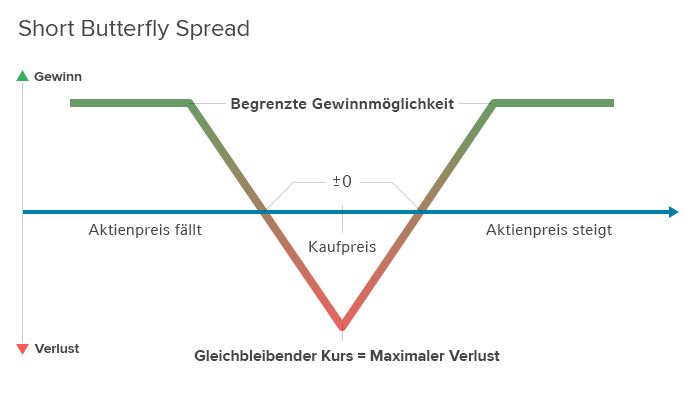

Butterfly Spread - Risiken minimieren

Der Butterfly Spread ist in seiner Funktionsweise dem Short Call sehr ähnlich. Allerdings sorgen mehr verschiedene Optionen für eine bessere Verteilung des Risikos. Möchten Sie mit einem Butterfly Spread auf gleichbleibende Preise spekulieren, kaufen Sie zwei (Long-)Call-Optionen eines Basiswertes mit zwei unterschiedlichen Ausübungspreisen. Der erste gekaufte Call wird zu einem niedrigeren Kurs des Basiswerts gekauft (in-the-money) und der zweite gekaufte Call wird zu einem höheren Kurs des Basiswerts (out-of-the-money) erworben. Zusätzlich verkaufen Sie zwei (Short-)Call-Optionen, deren Ausübungspreis zwischen den Preisen der gekauften Optionen liegt. Alle Optionen werden gleichzeitig fällig.

Möchten Sie auf stark schwankende Kursentwicklungen setzen, spekulieren Sie umgekehrt. Sie verkaufen zwei (Short-)Call-Optionen mit unterschiedlichem Ausführungspreis und kaufen zwei (Long-)Call-Optionen, deren Preis zwischen dem der verkauften Optionen liegt. Dieses Vorgehen minimiert das Verlustrisiko, trotzdem bleibt der Butterfly Spread riskant.

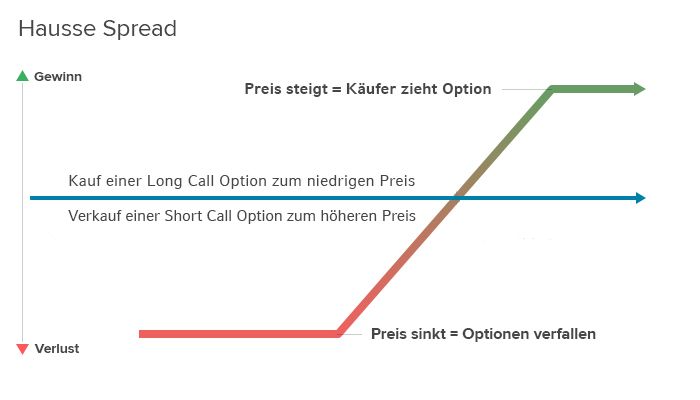

Der Hausse Spread - Gewinne und Verluste bleiben überschaubar

Für einen Hausse Spread kaufen Sie einen (Long-)Call eines Basiswerts (z. B. Aktien, Indizes, etc.) und verkaufen gleichzeitig eine (Short-)Call-Option auf denselben Basiswert. Die Fälligkeit der Optionen ist gleich, allerdings hat der Long Call einen geringeren Ausübungspreis als der Short Call. Gewinn machen Sie bei dieser Strategie, wenn der Kurswert steigt. Allerdings ist der Gewinn auf die Höhe des Ausübungspreises des Long Calls begrenzt. Steigt der Kurs weiter, nimmt der Gewinn nicht weiter zu. Der Verlust ist allerdings beim Hausse Spread ebenfalls begrenzt. Maximal können Sie die Optionsprämie für den Long Call abzüglich der Prämie für den Short Call verlieren.

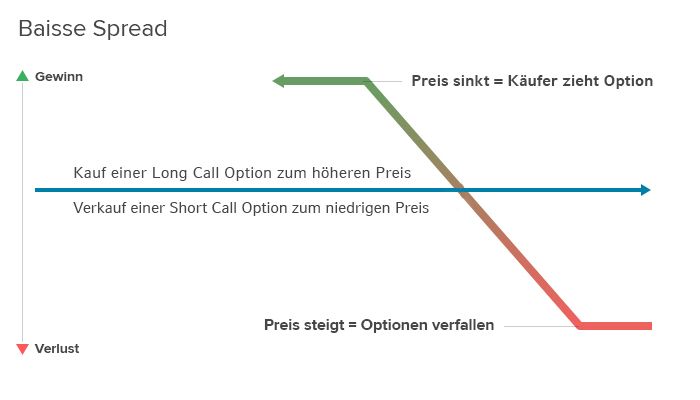

Der Baisse Spread - die Strategie für fallende Kurse

Der Baisse Spread ist das Gegenstück zum Hausse Spread. Er ist das Mittel der Wahl, um auf fallende Kurse zu spekulieren. Sie gehen wie beim Hausse Spread vor, doch dieses Mal hat die Long-Call-Option einen höheren Ausübungspreis als der Short Call. Gewinn machen Sie bei fallenden Kursen. Die möglichen Gewinne und Verluste sind wie beim Hausse Spread begrenzt.

###CBPOLLID:31###

Fazit:

- Mit der richtigen Strategie sorgt der Optionshandel auch bei fallenden Kursen oder niedrigen Zinsen für Kapitalzuwachs.

- Achten Sie darauf, die Risiken für Verluste richtig zu kalkulieren.

- Unbegrenzte Gewinne, aber auch Verluste sind möglich.

Welche Strategien im Optionshandel nutzen Sie? Haben Sie einen persönlichen Favoriten? Diskutieren Sie mit unseren Lesern über die Vor- und Nachteile!

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.