Mit Diversifikation zum optimalen Portfoliomix

Diversifizierung ist der Schlüssel

Das für den langfristigen Anleger optimale Portfolio sollte gut diversifiziert sein. Es setzt sich traditionell aus 60–70 % Aktien und

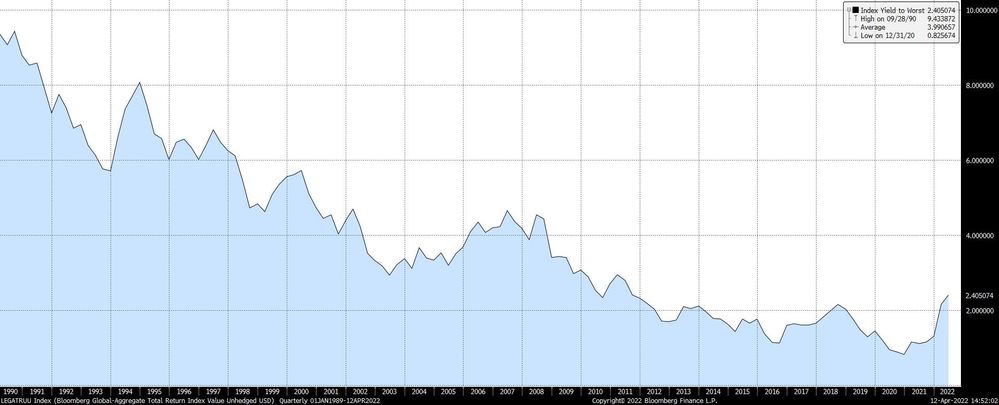

30–40 % Anleihen zusammen. Dahinter verbirgt sich folgende Logik: Das Portfolio steigt dank der Aktienallokation in Zeiten wirtschaftlicher Stärke, während die Anleihenallokation dazu beiträgt, den Rückgang in schwierigeren Zeiten zu mildern. Dennoch stellt der Rückgang der Anleiherenditen in den vergangenen 40 Jahren diese Theorie in Frage. Tatsächlich ist es für Anleihen immer schwieriger, mit so niedrigen Renditen ihrer Rolle als Stoßdämpfer gerecht zu werden. Der Bloomberg Barclays Global Aggregate USD Index, der sich aus Staats- und Unternehmensanleihen aus Industrie- und Schwellenländern zusammensetzt, notiert aktuell bei einer durchschnittlichen Rendite von 2,3 % und war damit seit seiner Gründung im Jahr 1990, als er sich nah an der 10-%-Schwelle bewegte, fast durchweg rückläufig.

Renditeentwicklung Bloomberg Barclays Global Aggregate USD Index ( von1990 bis 2022 )

Stand: 12.04.2022

Es ist also sinnvoll, dieses optimale Portfolio zu überdenken

Eine Aufstockung der Aktienquote würde zwar die gewünschte Rendite erhöhen, aber auch das Risikoniveau, so dass dies keine geeignete Lösung ist. Ein weiterer Ansatz könnte sein, in eine oder mehrere andere Anlageklassen zu investieren. Das könnte neben der festverzinslichen Allokation als zusätzlicher Stabilitätsanker wirken und das Portfolio wird dadurch insgesamt breiter gestreut. Um diesen Zweck erfüllen zu können, müssten solche Vermögenswerte gegenläufig zu den Aktienmärkten entwickeln. Noch besser wäre es natürlich, wenn sie negativ mit den Aktienmärkten korrelieren würden. Das Ziel ist es, dass diese Diversifikatoren aufwerten, wenn die Aktienmärkte fallen.

Erwägen Sie, einen Diversifikator hinzuzufügen

Gold oder Edelmetalle gelten im Allgemeinen allesamt als sichere Häfen par excellence und sie werten in Wirtschaftskrisen tendenziell auf. Sie ermöglichen es daher, das Portfolio zu diversifizieren und so das Risiko-Rendite-Verhältnis zu verbessern.

Neben Edelmetallen könnten auch Industriemetalle in Betracht gezogen werden, um das Ziel einer verbesserten Diversifikation zu erreichen. Hierunter versteht man Metalle, die im Wesentlichen in der Industrie- und Bauwirtschaft eingesetzt werden. Der Bedarf an Industriemetallen wie z. B. Kupfer und Aluminium wird langfristig gezwungenermaßen erheblich steigen, um die Energiewende erfolgreich zu gestalten.

Wer seinem Portfolio zusätzlich zu Edel- und Industriemetallen noch eine weitere Rohstoffart hinzufügen möchte, kann in einen Rohstoffkorb investieren, der zusätzlich zu den erwähnten Metallen noch um fossile Energieträger ergänzt ist.

Produkte

XETRA-GOLD (WKN A0S9GB / ISIN DE000A0S9GB0)

WisdomTree Physical Precious Metals (WKN A0N62H/ ISIN DE000A0N62H8)

WisdomTree Industrial Metals (WKN A0KRKG / ISIN DE000A0KRKG7)

BNP Paribas Easy Energy & Metals Enhanced Roll (WKN A2AE6P / ISIN LU1291109616)

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.