Welcher Sparplan passt zu mir?

Die Entscheidung, heute zu sparen und zu investieren, ist eine Investition in eine finanziell bessere Zukunft. Mit einem Sparplan bei der Consorsbank legen Sie den Grundstein für ein Vermögen, das Ihrem zukünftigen Ich zugutekommt. Mit einem gut strukturierten und dennoch flexiblen Sparplan bauen Sie Schritt für Schritt Ihr persönliches finanzielles Polster auf.

- Was ist ein Sparplan?

- Wie funktioniert ein Sparplan?

- Regelmäßiges Sparen kann sich langfristig auszahlen

- Ihr Sparplan bleibt flexibel, wenn Sie eine Pause brauchen

- Aktien-, Fonds- oder ETF-Sparplan, welcher passt zu mir?

- Ihre Zukunft beginnt heute

Was ist ein Sparplan?

Als Sparplan gilt jedes Investment für Verbraucher, bei dem Sie in regelmäßigen Abständen (meist monatlich) einen Betrag einzahlen und dafür z. B. Aktien, Fondsanteile oder ETFs kaufen. Welcher Sparplan für Sie am meisten Sinn macht, hängt von verschiedenen Faktoren ab. Einige davon sind:

- Die Höhe des Sparbetrags: Die Höhe des Betrags, den Sie monatlich zur Verfügung haben und anlegen möchten, beeinflusst die Art des Sparplans. Einige Anlageprodukte haben Mindestanlagebeträge oder sind aufgrund ihrer Gebührenstruktur für kleinere Beträge weniger geeignet.

- Ihre berufliche und familiäre Situation: Ein stabiles Einkommen und wenige finanzielle Verpflichtungen können es Ihnen ermöglichen, höhere Beträge anzulegen oder ein höheres Risiko einzugehen. Sind Sie beispielsweise Alleinverdiener in einer Familie, kann dies Ihre Risikobereitschaft beeinflussen.

- Ihre Risikobereitschaft: Anlegende haben unterschiedliche Risikobereitschaften. Einige sind bereit, in der Hoffnung auf höhere Renditen höhere Risiken einzugehen, während andere sicherheitsorientiert sind und eher konservative Anlagen bevorzugen. Ihr Sparplan sollte Ihre persönliche Risikobereitschaft widerspiegeln.

- Ihr aktuelles und zukünftiges Gesamtvermögen: Ihr aktuelles und zukünftiges Vermögen kann bestimmen, in welche Anlageklassen Sie investieren. Anlegende mit höherem Vermögen können beispielsweise einen Teil ihres Geldes in risikoreichere Anlagen investieren, während sie gleichzeitig sicherheitsorientierte Anlagen zur Absicherung nutzen.

Insbesondere sollten Sie darauf achten, dass die Gebühren für die Verwaltung Ihrer Anlagen möglichst niedrig ausfallen. Ansonsten besteht bei niedrigen Sparbeiträgen die Gefahr, dass diese Kosten die Rendite übersteigen.

Wie funktioniert ein Sparplan?

Sparpläne lassen sich am besten mit einem Dauerauftrag vergleichen. Einmal eingerichtet, kauft die Bank in Ihrem Auftrag regelmäßig Wertpapiere. Da die Wertpapiere Kursschwankungen unterliegen, bekommen Sie bei niedrigen Kursen für die gleiche Sparplanrate höhere Stückzahlen, bei höheren Kursen eine geringere Stückzahl. Durch den regelmäßigen Kauf von Wertpapieren können Sie zudem in vielen Fällen bessere Kaufpreise erzielen – man spricht vom sogenannten „Cost-Average-Effekt“. Sparpläne bieten durch Ihren Marktbezug gleichzeitig die Chance, den Inflationsverlust des angesparten Vermögens auszugleichen oder zu übertreffen. Wichtig ist dabei ihr individueller Anlagehorizont: aktienbasierte oder Index-abbildende Sparpläne sind eher für mittel- bis langfristige Anlagestrategien geeignet. Sie bieten den Vorteil, dass Raten flexibel angepasst und pausiert werden können – je nach Lebenssituation.

Tipp: Achten Sie immer auf die Währung. Bei Aktien, Fonds oder ETFs, die in Fremdwährungen notieren, kann durch Wechselkursschwankungen ein zusätzliches Risiko entstehen.

Regelmäßiges Sparen kann sich langfristig auszahlen

Nach dem Motto „Steter Tropfen höhlt den Stein“ lohnt sich das Sparen selbst von sehr überschaubaren Beträgen. Wenn Sie im Rahmen eines Sparplans Monat für Monat 25 Euro auf die hohe Kante legen, kommt selbst damit nach ein paar Jahren ein hübsches Sümmchen zusammen. Natürlich können Sie mit 50, 100 oder sogar 200 Euro noch größere Sparziele erreichen.

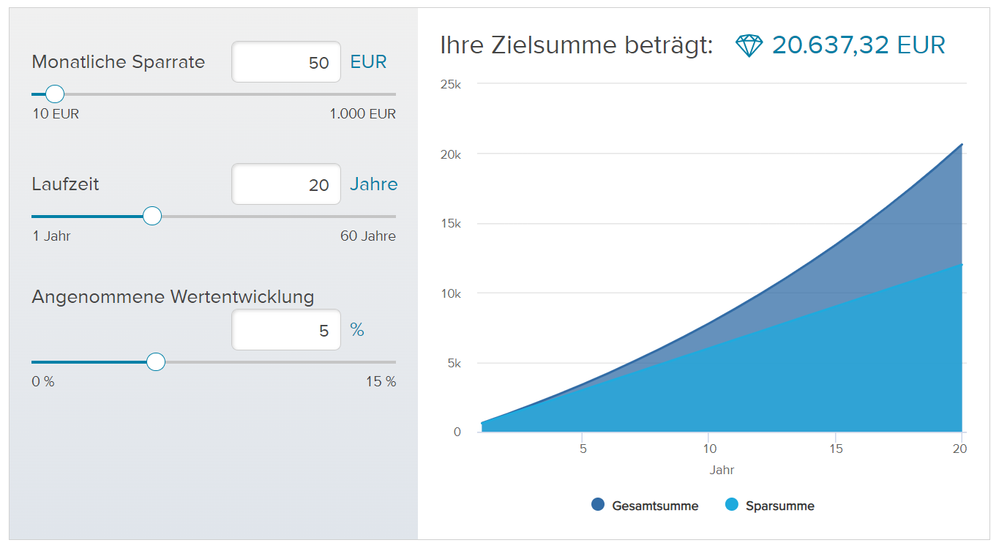

Mit unserem Sparplanrechner können Sie ganz einfach berechnen, wie Sie in kleinen Schritten Großes für die Zukunft schaffen. So werden zum Beispiel aus einer monatlichen Sparrate von 50 Euro über 20 Jahre bei einer angenommenen Wertentwicklung von 5 % p. a. fast 21.000 Euro. Das entspricht einer Wertsteigerung des gesamten Sparbetrags von über 8.000 Euro.

Übrigens: Bei der Consorsbank ist das Sparen mit Sparplänen schon ab 10 Euro im Monat möglich.

Ihr Sparplan bleibt flexibel, wenn Sie eine Pause brauchen

Mit einem Sparplan können Sie Ihre Zukunft mitgestalten. Je nach Lebenssituation können Sie mal größere, mal kleinere Beträge einzahlen. Das Auto oder die Waschmaschine geben den Geist auf und müssen ersetzt werden? Sie möchten sich endlich den Traum von einer Kreuzfahrt erfüllen? Mit einem Sparplan der Consorsbank gar kein Problem: Sie können die Einzahlungen jederzeit verringern oder ganz aussetzen. Wenn Sie zwischendurch eine größere Summe Geld brauchen, sind natürlich auch Entnahmen möglich!

Aktien-, Fonds- oder ETF-Sparplan, welcher passt zu mir?

Sparpläne bieten eine effektive Möglichkeit, kontinuierlich Vermögen aufzubauen und vom Zinseszinseffekt zu profitieren. Man unterscheidet im Wesentlichen drei Arten: den Aktiensparplan, den Fondssparplan und den ETF-Sparplan.

Aktien-Sparplan:

Mit einem Aktien-Sparplan können Anlegende in regelmäßigen Abständen Aktien ausgewählter Unternehmen erwerben. Aktien-Sparpläne eignen sich besonders für Personen, die langfristig an den Aktienmärkten investieren und sich ein individuelles Portfolio aufbauen möchten. Zu den Vorteilen von Aktien-Sparplänen gehören die Möglichkeit, von potenziellen Kurssteigerungen und Dividendenzahlungen zu profitieren, sowie eine gewisse Flexibilität bei der Auswahl der Unternehmen, in die investiert wird. Aktien-Sparpläne sind jedoch auch mit Risiken verbunden. Die Aktienkurse können schwanken und es besteht das Risiko von Verlusten, insbesondere wenn in einzelne oder wenige Unternehmen investiert wird. Darüber hinaus erfordert die Auswahl der Aktien ein gewisses Maß an Markt- und Unternehmenskenntnissen, was für unerfahrene Anlegende eine Herausforderung darstellen kann. Auch die Gebührenstruktur und mögliche Transaktionskosten sollten bei der Entscheidung für einen Aktien-Sparplan berücksichtigt werden.

Mehr Informationen zu Aktien-Sparplänen.

Fonds-Sparplan:

Bei einem Fonds-Sparplan wird ein festgelegter Betrag in einen oder mehrere Investmentfonds eingezahlt, die von einem professionellen Fondsmanagement verwaltet werden. Das Fondsmanagement entscheidet aktiv, in welche Wertpapiere investiert wird, um möglichst eine höhere Rendite als der Markt oder ein bestimmter Vergleichsindex zu erzielen. Dieser Sparplan eignet sich besonders für Anlegende, die eine breite Streuung und eine professionelle Vermögensverwaltung schätzen, ohne sich selbst um die tägliche Verwaltung ihres Portfolios kümmern zu müssen. Die Vorteile eines Fonds-Sparplans liegen in der automatischen Diversifikation, da Fonds in eine Vielzahl von Wertpapieren wie Aktien, Anleihen und andere Finanzinstrumente investieren können. Darüber hinaus bietet der Fonds-Sparplan durch die professionelle Verwaltung eine gewisse Bequemlichkeit und Expertise. Nachteile können höhere Kosten sein, insbesondere bei aktiv gemanagten Fonds, da für die Verwaltung und den Kauf und Verkauf von Wertpapieren Gebühren anfallen. Außerdem können die Renditen aktiv verwalteter Fonds hinter der Marktentwicklung zurückbleiben und die Auswahl des richtigen Fonds kann für weniger erfahrene Anlegende herausfordernd sein.

Alles Wissenswerte zu Fonds-Sparplänen.

ETF-Sparplan

Mit einem ETF-Sparplan können Anlegende regelmäßig in börsengehandelte Fonds (ETFs) investieren. ETF ist die Abkürzung für Exchange Traded Fund. Im Gegensatz zu aktiv gemanagten Fonds bilden ETFs in der Regel einen bestimmten Marktindex wie den DAX oder den S&P 500 ab und versuchen, dessen Wertentwicklung möglichst genau wiederzugeben. ETF-Sparpläne eignen sich besonders für alle, die eine kostengünstige und einfache Möglichkeit suchen, in einen breiten Markt oder in bestimmte Marktsegmente zu investieren und dabei von der Diversifikation und der Marktperformance zu profitieren. Zu den Vorteilen eines ETF-Sparplans gehören niedrige Kosten, da ETFs in der Regel geringere Verwaltungsgebühren als aktiv gemanagte Fonds haben. Außerdem bieten sie ein hohes Maß an Transparenz und Diversifizierung, da sie eine breite Palette von Wertpapieren in einem einzigen Fonds halten und die Zusammensetzung ihres Portfolios regelmäßig veröffentlichen. Darüber hinaus unterliegen auch ETFs dem allgemeinen Marktrisiko, d. h. Anlegende müssen mit möglichen Kursverlusten rechnen.

Noch Fragen zu ETF-Sparplänen? Wir haben die Antworten.

Ihre Zukunft beginnt heute

Beginnen Sie jetzt mit einem Sparplan, der zu Ihrer Lebenssituation und Ihren Zielen passt. Nutzen Sie die Chancen, die sich Ihnen heute bieten, und schaffen Sie sich eine finanzielle Basis, von der Sie ein Leben lang profitieren können. Ihr zukünftiges Ich wird es Ihnen danken.

- Die Wahl des richtigen Sparplans hängt von verschiedenen Faktoren ab, unter anderem von der Höhe des Sparbetrags, der beruflichen und familiären Situation, der Risikobereitschaft und dem gegenwärtigen und zukünftigen Gesamtvermögen.

- Sparpläne ermöglichen eine regelmäßige Anlage, die sich langfristig auszahlen kann. Durch den so genannten „Cost-Average-Effekt“ können Anlegende von Kursschwankungen profitieren und im Laufe der Zeit potenziell bessere Kaufpreise erzielen.

- Es gibt drei Hauptarten von Sparplänen: Aktiensparplan, Fondssparplan und ETF-Sparplan, die sich hinsichtlich Risikos, Kostenstruktur und Verwaltungsstil unterscheiden.

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.