- Community

- :

- akt. Marktlage

- :

- Wenn gut nicht gut genug ist

Wenn gut nicht gut genug ist

Die Berichtssaison in den USA ist aktuell in vollem Gange und es haben zum Zeitpunkt der Erstellung bereits über 40 % der Mitglieder des S&P500 ihre Bücher für Investoren geöffnet. Das Ergebnis kann sich Daten von FactSet zu Folge hierbei durchaus sehen lassen. Immerhin konnten bisher rund 76 % der Unternehmen die Erwartungen der Analysten beim Umsatz übertreffen. Beim Gewinn je Aktie (EPS) schnitten sogar ~82 % besser als erwartet ab. Diese Werte sind übrigens auch gemessen an ihrer eigenen Historie bemerkenswert gut. Im Durchschnitt der letzten 5 Jahre gelang es nämlich „nur“ 74 % bzw. 62 % der Firmen die Erwartungen zu schlagen.

Beachtlich ist jedoch nicht allein die Anzahl der „Beats“, also der Unternehmen die oberhalb der Konsensschätzung berichten, sondern auch die Qualität derselben. Aktuell liegt der Wert, um den die Erwartungen übertroffen werden, für die Umsatzzahlen bei ~3,4 % und bei ~18,5 % für die EPS. Der jeweilige 5-Jahresschnitt liegt hier bei „nur“ 0,9 % bzw. 6,3 %.

Man sollte also meinen, dass die Unternehmen die Bühne für eine positive Reaktion des Aktienmarktes bereitet haben und Investoren die Ergebnisse mit entsprechenden Kursgewinnen honorieren. Interessanterweise ist jedoch genau das Gegenteil der Fall, wie der folgende Chart von Bloomberg zeigt.

Auf der Horizontalen ist die durchschnittliche Abweichung der Gewinne pro Sektor eingezeichnet, und auf der Vertikalen wird die Kursveränderung in den zwei auf das Reporting folgenden Tagen abgetragen. Wie man sieht, befinden sich außer dem Energie-Sektor alle Bereiche zwar rechts der Mitte (= Erwartungen geschlagen) aber eben im unteren rechten Quadranten. Die Aktien wiesen im Schnitt in allen Sektoren (bis auf den Gesundheitssektor), also Kursverluste als Reaktion auf über den Erwartungen liegende Zahlen auf.

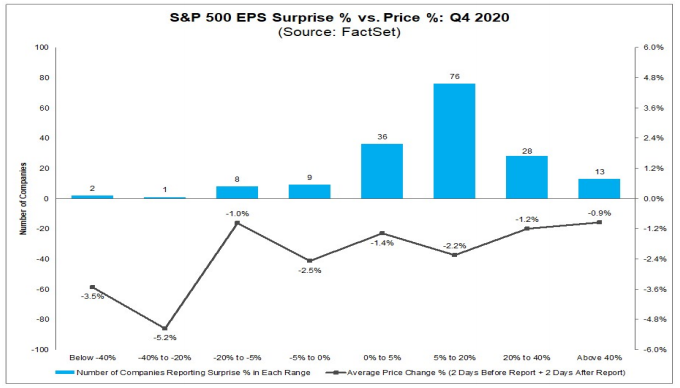

Das Bild ändert sich im Übrigen auch nicht, wenn man die Aktien in Gruppen nach der Höhe der Abweichung zu den Erwartungen einteilt.

Wie man in der oberen Grafik sieht, fällt zwar die Reaktion bei positiven Überraschungen weniger stark aus als bei negativen, die Reaktion bleibt jedoch unterm Strich die gleiche. An dieser Stelle könnte man sich fragen, ob das hier gezeichnete Bild vielleicht gar nichts Ungewöhnliches und eine solche Reaktion eher Regel denn Ausnahme ist. Die Antwort hierauf ist ein klares Jein.

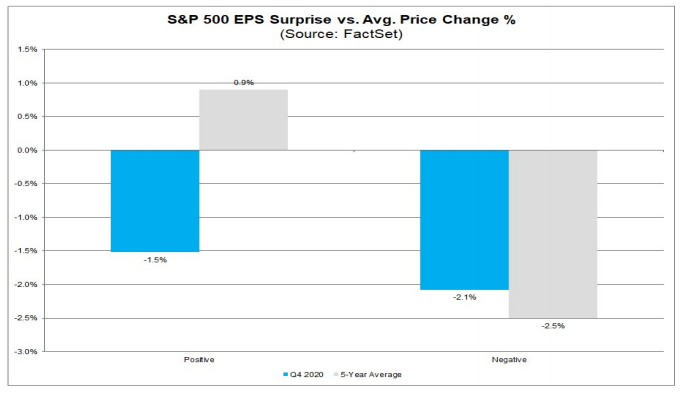

Die nachfolgende Grafik lässt erkennen, dass Kursverluste für negative Überraschungen völlig normal sind. Allerdings wurden im Schnitt der letzten 5 Jahre Beats mit Kursgewinnen honoriert. Fast schon schizophren mutet in diesem Zusammenhang der Umstand an, dass Abweichungen nach unten in der aktuellen Berichtssaison weniger hart abgestraft werden als üblich.

Wie sollen Anleger diese Zahlen nun interpretieren? Ein möglicher Ansatz wäre die Annahme, dass Investoren aktuell eine gewisse Vorsicht walten lassen und bei positiven Zahlen nach der alten Börsenweisheit „buy the rumor & sell the fact“ handeln. Man kauft also eine Erwartung und verkauft eine Tatsache. Diese eher vorsichtige Haltung würde auch erklären, warum negative Zahlen nicht stärker verkauft werden. Man scheint insgeheim ein Stück weit damit gerechnet zu haben, dass die Covid-bedingten Einschränkungen bei einigen Firmen Spuren hinterlassen werden.

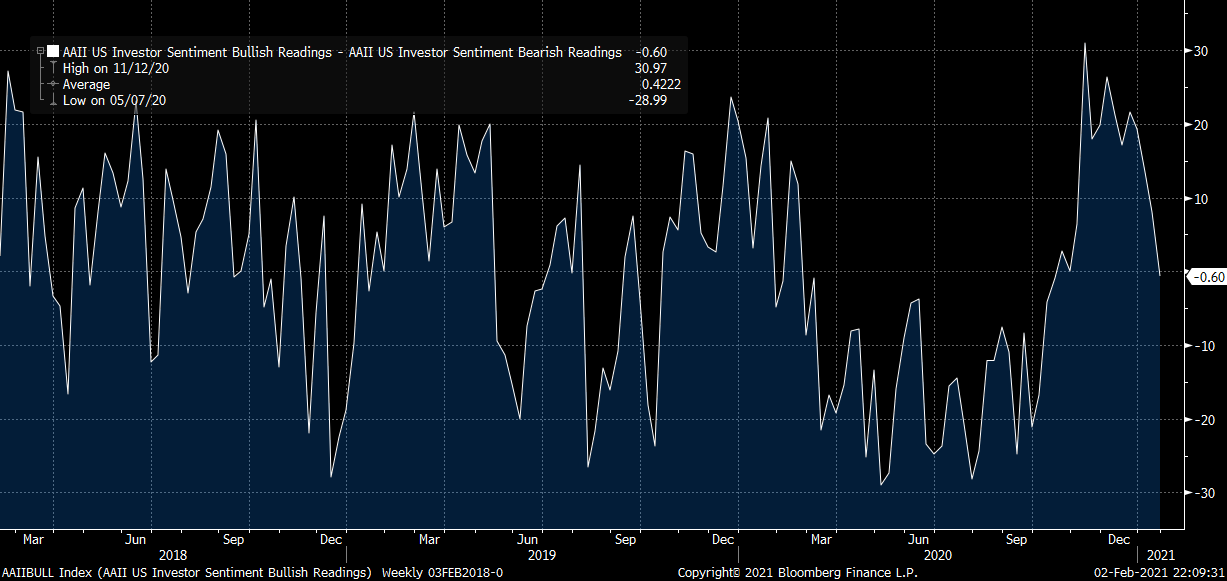

Zu dieser Interpretation würde auch der Umstand passen, dass der Anteil der Bären an der von der US-Aktionärsvereinigung AAII durchgeführten Sentiment-Umfrage seit September letzten Jahres wieder über dem der Bullen liegt.

Unterm Strich kann man also festhalten, dass die Zahlen der Unternehmen zwar gut sind, sie aber nicht ausreichen, um Anleger in Euphorie zu versetzen. Gut ist halt doch manchmal einfach nicht gut genug.

Disclaimer

Bitte beachten Sie, dass die vorgenannten Informationen keine konkrete Handelsempfehlung zu Finanzprodukten darstellen, sondern lediglich als Informationsgrundlage für Ihre persönliche Anlagestrategie zu verstehen sind. Weiter sind diese Informationen nicht zwangsläufig auf Ihre persönlichen Verhältnisse zutreffend und stellen keine individuelle Beratungs- oder Auskunftsdienstleistung dar. Trotz sorgfältiger Recherche übernimmt die Consorsbank keine Garantie über Richtigkeit und Vollständigkeit. Eine Haftung für eventuelle Fehler oder Irrtümer ist ausgeschlossen. Der Artikel enthält möglicherweise nicht alle für Ihr Investment relevanten bzw. aktuellen Daten. Gegebenenfalls existieren andere Produkte und Dienstleistungen, welche besser zu Ihren finanziellen Zielen passen. Informieren Sie sich vor jeder Investmententscheidung sorgfältig über möglich Chancen und Risiken und beachten Sie insbesondere die steuerlichen und Rechtlichen Konsequenzen einer Wertpapiertransaktion. Aus der Wertentwicklung eines Finanzprodukts in der Vergangenheit kann grundsätzlich nicht auf zukünftige Erträge geschlossen werden. Informationen über die Consorsbank selbst finden Sie im Impressum.