- Hilfe & FAQ

- :

- Kapitalschutz-Zertifikate – Investieren mit Sicherheitsnetz

Kapitalschutz-Zertifikate – Investieren mit Sicherheitsnetz

Was ist ein Kapitalschutz-Zertifikat?

Mit einem Kapitalschutz-Zertifikat können Anlegende an der Wertentwicklung eines Basiswertes, z. B. eines Aktienindex, einer Aktie oder sogar eines Investmentfonds partizipieren und gleichzeitig das investierte Kapital schützen. Das bedeutet, dass Anlegende am Ende der Laufzeit des Zertifikats auch bei einem Kursrückgang des Basiswerts mindestens einen festgelegten Prozentsatz des eingesetzten Kapitals zurückerhalten – oft sind es 100 %. Dieses Produkt kombiniert also die Chancen an der Entwicklung des Basiswerts teilzuhaben mit einer Sicherheit für das eingesetzte Kapital.

Kapitalschutz-Zertifikate haben einen festen Nennwert und eine Laufzeit von in der Regel drei bis acht Jahren. Anlegende können abhängig von einem festgelegten Partizipationsfaktor an einer möglichen positiven Entwicklung des Basiswertes teilhaben. Der Gewinn setzt allerdings erst dann ein, wenn der Wert über einem festgelegten Kurs – dem Basispreis – steht. Liegt der Wert am Ende unter dem Basispreis, erhalten Anlegende nur den Nennwert ohne zusätzlichen Gewinn zurück.

Andere Formen von Kapitalschutz-Zertifikaten

Bei Kapitalschutz-Zertifikaten gibt es verschiedene Produkt- und Ausstattungsvarianten. Eine der gängigen Formen ist das Kapitalschutz-Zertifikat mit Cap.

Ein Kapitalschutz-Zertifikat mit Cap funktioniert ähnlich wie ein klassisches Kapitalschutz-Zertifikat, hat aber eine Besonderheit: Es gibt eine Obergrenze für den Gewinn, den sogenannten Cap. Das bedeutet, dass Anlegende von einer positiven Entwicklung des Basiswertes profitieren können, jedoch nur bis zu diesem festgelegten Höchstbetrag. Überschreitet der Basiswert den Cap, werden weitere Kurssteigerungen nicht mehr im Wert des Zertifikats berücksichtigt.

Dieser Cap ermöglicht es dem Emittenten, das Zertifikat günstiger zu strukturieren, was häufig zu einem höheren Partizipationsfaktor führt. Das bedeutet, dass Anlegende überproportional von Kurssteigerungen des Basiswertes profitieren können, solange diese innerhalb des festgelegten Caps liegen. Im Vergleich zu einem klassischen Kapitalschutz-Zertifikat haben Anlegende somit bis zu einem bestimmten Kursniveau die Chance auf eine höhere Rendite, während das klassische Zertifikat häufig eine geringere oder lineare Partizipation ohne Obergrenze bietet.

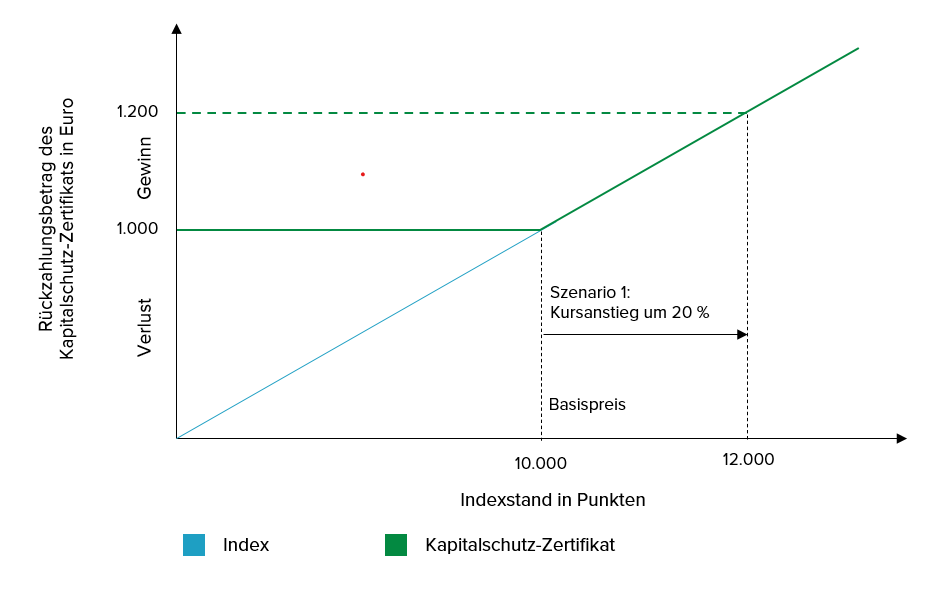

Beispiel für ein klassisches Kapitalschutz-Zertifikat:

Stellen Sie sich vor, Sie investieren 1.000 Euro in ein Kapitalschutz-Zertifikat mit 100 % Kapitalschutz, das auf einen Aktienindex (Basispreis: 10.000 Punkte) basiert und eine Laufzeit von 5 Jahren hat. Am Ende der Laufzeit erhalten Sie mindestens Ihre 1.000 Euro (Nennwert) zurück, unabhängig davon, wie sich der Aktienindex entwickelt hat.

- Positives Szenario: Der Index steigt in den 5 Jahren um 20 % über den Basispreis. Am Ende der Laufzeit erhalten Sie nicht nur Ihre 1.000 Euro zurück, sondern zusätzlich 200 Euro Gewinn, also insgesamt 1.200 Euro.

- Negatives Szenario: Der Index fällt in den 5 Jahren um 15 % unter den Basispreis. Obwohl der Markt gesunken ist, bekommen Sie am Ende der Laufzeit dank des Kapitalschutzes Ihre ursprünglichen 1.000 Euro vollständig zurück.

Auszahlungsprofil klassisches Kapitalschutz-Zertifikat

Beispiel für ein Kapitalschutz-Zertifikat mit Cap:

Angenommen, Sie investieren 1.000 Euro in ein Kapitalschutz-Zertifikat mit Cap und 100 % Kapitalschutz, das sich ebenfalls auf den oben genannten Aktienindex bezieht, eine Laufzeit von 5 Jahren und einen Cap (Obergrenze) von 15 % hat.

- Positives Szenario unter dem Cap: Der Index steigt in den 5 Jahren um 10 % über den Basispreis. Am Ende der Laufzeit erhalten Sie Ihre 1.000 Euro plus 100 Euro Gewinn, also insgesamt 1.100 Euro.

- Positives Szenario über dem Cap: Der Index steigt in den 5 Jahren um 25 %. Obwohl der Markt um 25 % gestiegen ist, ist Ihr Gewinn durch den Cap auf 15 % begrenzt. Sie erhalten also nur 1.150 Euro (1.000 Euro plus 150 Euro Gewinn) und nicht den vollen Anstieg von 25 %.

- Negatives Szenario: Der Index fällt in den 5 Jahren um 10 %. Wie im ersten Beispiel erhalten Sie aufgrund des Kapitalschutzes trotz des Marktrückgangs Ihre ursprünglichen 1.000 Euro zurück.

Auszahlungsprofil Kapitalschutz-Zertifikat mit Cap

An diesen Beispielen wird deutlich, dass Kapitalschutz-Zertifikate eine gewisse Sicherheit bieten.

Für wen sind Kapitalschutz-Zertifikate geeignet?

Kapitalschutz-Zertifikate eignen sich besonders für Anlegende, die von den Chancen der Aktienmärkte oder anderer Basiswerte profitieren möchten und gleichzeitig Wert auf den Schutz ihres eingesetzten Kapitals legen. Sie bieten eine attraktive Alternative für Personen, die mehr Sicherheit als bei einer Direktanlage in den Basiswert suchen, aber höhere Renditechancen als bei klassischen Festgeld- oder Sparanlagen anstreben. Insbesondere in unsicheren Marktphasen oder bei volatilen Aktienmärkten können Kapitalschutz-Zertifikate eine interessante Option darstellen, da sie die Möglichkeit bieten, das Verlustrisiko deutlich zu reduzieren und gleichzeitig an möglichen Marktaufschwüngen zu partizipieren. Sie eignen sich daher besonders für risikoaverse Anlegende, die dennoch nicht auf die Chance von Zusatzerträgen verzichten möchten.

Kapitalschutz-Zertifikate sind aber nur dann sinnvoll, wenn Sie während der Laufzeit des Zertifikats von steigenden Kursen des Basiswertes ausgehen. Denn nur dann können Sie eine positive Rendite erzielen. Sowohl bei einer Seitwärts- als auch bei einer Abwärtsbewegung sind aufgrund der Gebühren Verluste möglich. In Erwartung von Seitwärtsphasen, in denen der Basiswert nur geringe Schwankungen aufweist, können andere Zertifikatetypen, wie z. B. Aktienanleihen, eine interessante Option darstellen.

Vor- und Nachteile von Kapitalschutz-Zertifikaten

Ein wesentlicher Vorteil von Kapitalschutz-Zertifikaten ist, wie der Name schon sagt, der Schutz des eingesetzten Kapitals. Anlegende können mit solchen Zertifikaten an Wertsteigerungen eines Basiswertes partizipieren, ohne das Risiko eines Totalverlustes des eingesetzten Kapitals aufgrund von Kursverlusten dieses Basiswertes zu tragen. Dies bietet gerade in unsicheren Marktphasen eine gewisse Sicherheit.

Trotz des Kapitalschutzes sind solche Zertifikate nicht völlig risikofrei. Ein wesentliches Risiko ist das Emittentenrisiko. In diesem Zusammenhang ist es wichtig zu wissen, dass die Rückzahlung des eingesetzten Kapitals am Ende der Laufzeit eine entsprechende Bonität des Emittenten voraussetzt. Sollte der Herausgeber des Zertifikats (Emittent) in finanzielle Schwierigkeiten geraten oder gar Insolvenz anmelden, kann der Kapitalschutz gefährdet sein und Anlegende ihr investiertes Geld verlieren. Zudem sind die Renditechancen bei steigenden Kursen im Vergleich zu einem Direktinvestment in den Basiswert oft geringer, da für den Kapitalschutz in der Regel Gebühren oder Kosten anfallen.

Bei Kapitalschutz-Zertifikaten erhalten Anlegende am Ende der Laufzeit in der Regel mindestens den Nennwert zurück. Der Kurs des Zertifikats kann jedoch während der Laufzeit schwanken und unter Umständen auch unter diesen Betrag fallen. Diese Schwankungen können verschiedene Ursachen haben. Neben Kursänderungen des Basiswertes können auch Änderungen des allgemeinen Zinsniveaus den Kurs des Zertifikates beeinflussen. Dies bedeutet, dass bei einem Verkauf vor Ende der Laufzeit nicht garantiert werden kann, dass Anlegende den Nennwert oder mehr zurückerhalten.

Interesse an den neusten Trends und Angeboten im Bereich der Zertifikate? Bei der Consorsbank können Sie regelmäßig neue Zertifikate gebührenfrei zeichnen.