- Hilfe & FAQ

- :

- CFD (Contracts for Difference)

CFD (Contracts for Difference)

Contracts for Difference (CFD) sind derivative Finanzinstrumente, die es dem Anleger ermöglichen, auf fallende und steigende Kurse zu spekulieren.

Mit CFD wird ohne Besitz des Basiswertes spekuliert. Ein Markenzeichen von CFD sind die besonders hohen Hebeleinsätze. CFD haben, im Gegensatz zu vielen anderen Hebelprodukten, eine unbegrenzte Laufzeit. Anleger setzen CFD ein, um auf kurzfristige Kursentwicklungen spekulieren zu können. CFD werden oft nur für einige Stunden oder einen Tag gehalten.

Der CFD - Anleger bringt in der Regel eine Sicherheitsleistung beim CFD - Broker ein. Mit der Sicherheitsleistung kann dann der Anleger an Kursschwankungen eines ganzen Aktienpaketes partizipieren. Bei negativen Kursentwicklungen können Sicherheitsleistungen relativ schnell aufgebraucht sein.

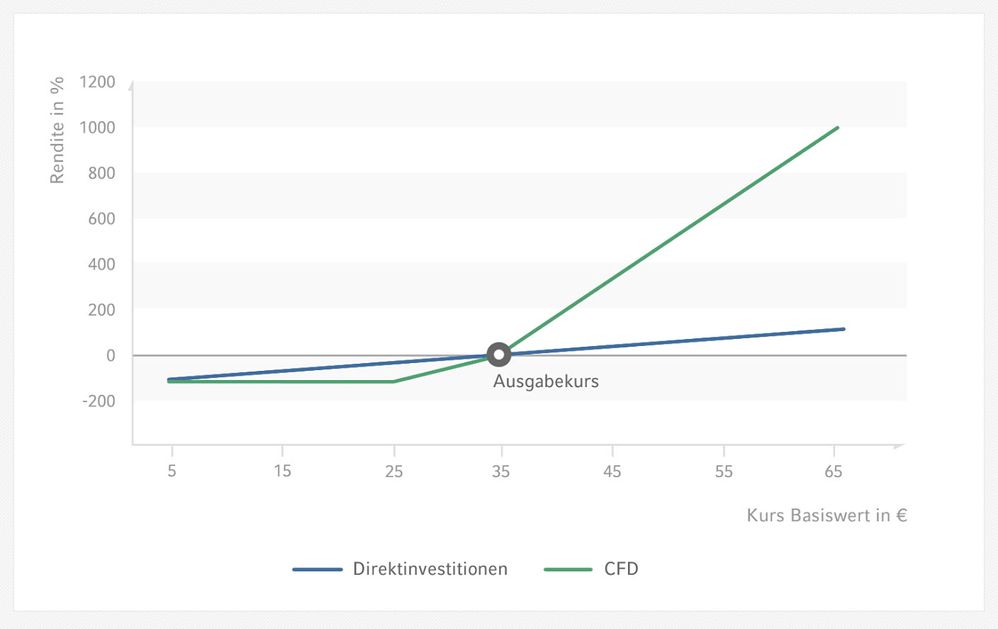

Die Grafik zeigt ein CFD mit einer Sicherheitsleistung von 10 % im Vergleich zur Direktinvestition. Bei dieser Anlage wurde mit dem Broker keine Nachschusspflicht vereinbart. Fällt der Basiswert unter den Ausgangskurs, schneidet die Direktinvestition prozentual gesehen immer besser ab als das CFD-Geschäft. Bei steigenden Kursen ist der CFD der Direktinvestition deutlich überlegen. Steigt der Basiswert beispielsweise um 20 %, so beträgt die Rendite des CFD bereits 200 %.

Chancen:

- durch Hebelwirkung und Kursschwankungen hohe Gewinne in kurzer Zeit möglich

- mit relativ kleinen Summen große Handelspositionen bewegen und Gewinne bei steigenden und fallenden Kursen erzielen

- transparente Kurse, da sie direkt vom Basiswert abhängen

- einfacher Zugang auch zu komplexen Märkten, wie Währungen, Rohstoffen oder Termingeschäften

Risiken:

- durch Hebelwirkung und Kursschwankungen hohe Verluste in kurzer Zeit möglich

- trotz Risiko-Limit kann der Verlust des kompletten eingesetzten Kapitals auf dem CFD-Konto eintreten

- neben Kursrisiken auch die Gefahr von Liquiditätsrisiken

- Gefahr von Währungsrisiken

Beispiel:

Ein Spekulant erwartet innerhalb der nächsten 5 Tage eine starke Kurssteigerung der Aktie X. Der Kurs der Aktie X liegt aktuell bei 45,00 EUR. Der Spekulant möchte 1.000 Aktien erwerben. Dies soll mit Hilfe eines CFD erfolgen. Der CFD-Händler verlangt eine Sicherheitsleistung von 5 % des Kapitaleinsatzes, die bei ihm hinterlegt wird. Das restliche Kapitalwird vom CFD-Händler eingesetzt. Hierfür sind pro Tag 0,02 % Zinsen zu zahlen. Ist seine Sicherheitsleistung aufgebraucht, so wird seine Position zwangsliquidiert. Insgesamt entstehen Ordergebühren in Höhe von 200,00 EUR. Wie hoch ist der Gewinn des Spekulanten, wenn der Aktienkurs von X auf 52,00 EUR steigt? Ab welchen Aktienkurs von X würde die CFD-Position zwangsliquidiert werden?

Rechnung:

|

Gewinnübersicht CFD |

|

|

Kapitaleinsatz 5 % x (1.000 Stück x 45,00 EUR) |

2.250,00 EUR |

|

Kursgewinn (52,00 EUR - 45,00 EUR) x 1.000 Stück |

7.000,00 EUR |

|

Finanzierungskosten 0,02 % x 45,00 EUR x 1.000 Stück x 0,95 x 5 Tage |

- 42,75 EUR |

|

Gesamtgewinn |

6.957,25 EUR |

|

Rendite (6.957,25 EUR / 2.250,00 EUR) -1 |

209,21 % |

Der Kapitaleinsatz des Spekulanten beträgt 2.250 EUR. Das sind 5 % der gesamten Summe, die in die Aktie X investiert wird. Die Zwangsliquidierung erfolgt, sobald die Aktie 5 % verliert, dies wäre ab einem Kurs von 42,75 EUR gegeben. Bei einer Zwangsliquidierung wäre das gesamte Kapital in Höhe von 2.250,00 EUR verloren. Würde der Aktienkurs dagegen auf 52,00 EUR steigen ließe sich mit CFD eine Rendite von 209,21 % erwirtschaften. Eine Direktanlage in die Aktie hätte nur 15,55 % gebracht.

Weitere Informationen zu CFD`s: CFD-Handel bei der Consorsbank

Literatur:

Pferdekämper, Carsten. Das 1x1 der CFDs. München: 2007. S. 17-34, 39-43.