- Hilfe & FAQ

- :

- Put

Put

Ein Put ist eine Option oder ein Optionsschein, deren Käufer das Recht aber nicht die Pflicht erwirbt, ein bestimmtes Wertpapier zu bestimmten Konditionen zu verkaufen.

Der Käufer eines Puts wird sein Recht, Wertpapiere zu einem bestimmten Preis zu verkaufen, nur ausüben, wenn die Wertpapiere unter dem Basispreis notieren. Der Basispreis ist der Preis, zu dem der Käufer des Puts den Basiswert verkaufen darf. Als Basiswert oder Underlying bezeichnet man das Wertpapier, auf das sich der Put bezieht. Basiswerte können unter anderem Rohstoffe, Aktien, Anleihen oder Zinsfutures sein. Der Verkäufer eines Puts wird Stillhalter genannt. Er ist auf Wunsch des Käufers zur Erfüllung des Geschäftes verpflichtet.

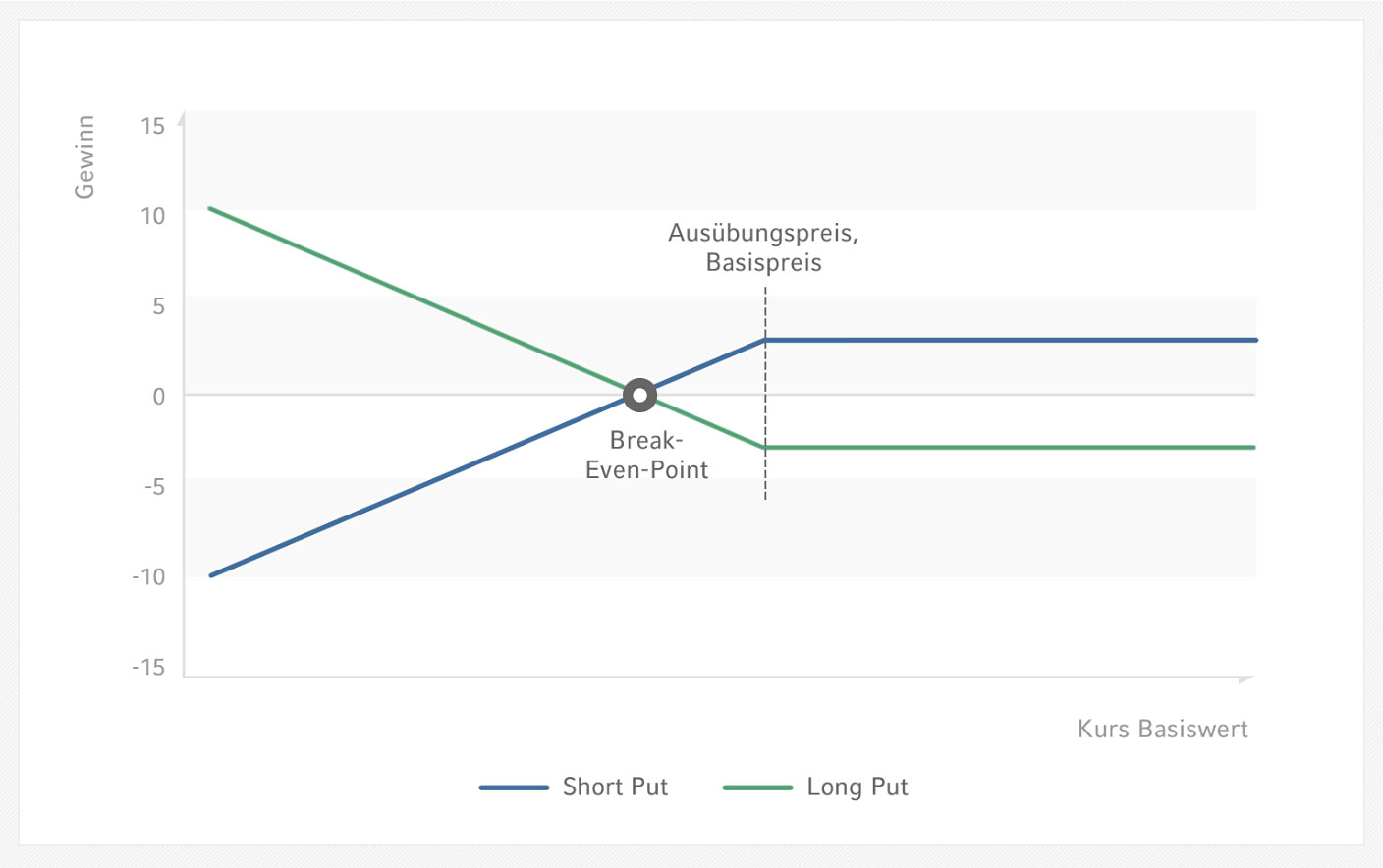

Grafik:

Bei einem Long Put erwirbt der Käufer einer Verkaufsoption oder eines Verkaufsoptionsscheins das Recht, ein Wertpapier zu einem bestimmten Preis zu verkaufen. Er geht davon aus, dass der Kurs des Basiswerts fallen wird. Der Long Put erreicht die Gewinnzone, sobald der Basiswert um mehr als die Optionsprämie unter den Basispreis fällt.

Bei einem Short Put gewährt der Verkäufer der Verkaufsoption dem Käufer das Recht, ein Wertpapier zu einem bestimmten Preis zu verkaufen. Der Verkäufer des Short Put erwartet leicht steigende bis stagnierende Märkte. Solange der Basiswert über den Basispreis notiert, befindet er sich in der Gewinnzone. Die Verlustzone beginnt, sobald der Basiswert um mehr als die Optionsprämie unter den Basispreis fällt.

Chancen:

- Mit vergleichsweise geringem Kapitaleinsatz kann der Käufer hohe Gewinne erzielen.

- Der Inhaber einer Put-Option bzw. eines Put-Optionsscheins verdient überproportional an fallenden Kursen.

- Put-Optionen können in OTC-Handel individuell vereinbart werden.

- Verbriefte Optionen, sogenannte Optionsscheine, können jederzeit über die Börse gehandelt werden.

- Puts können zur Absicherung von bestehenden Positionen verwendet werden. Dies wird als Protective Put bezeichnet.

Risiken:

- Die Bewertung von Optionen ist äußerst komplex. Der Optionspreis setzt sich aus einem Zeitwert und einem inneren Wert zusammen. Vor allem der Zeitwert ist schwer zu bestimmen.

- Durch die Hebelwirkung besteht ein erhöhtes Verlustrisiko, wobei der Käufer aber nicht mehr als die Optionsprämie verlieren kann.

- Bei Optionsscheinen besteht ein Emittentenrisiko. Fällt der Emittent aus, dann ist auch der Optionsschein wertlos.

Beispiel:

Ein Anleger besitzt 500 Aktien des Unternehmens X. Die Kursentwicklung der letzten Monate war für den Anleger sehr erfreulich. Er möchte sich in den kommenden 9 Monaten aber gegen Kursrückrückgänge mit Put-Optionsscheinen absichern. Die Aktie notiert aktuell bei 66,24 EUR. Der Anleger möchte das Recht haben, die Aktien zu mindestens 65,00 EUR zu verkaufen. Er entscheidet sich für folgende Put-Optionsscheine.

|

Put-Option |

|

|

Basispreis |

65,00 EUR |

|

Bezugsverhältnis |

0,1 |

|

Aktueller Kurs |

0,86 EUR |

|

Laufzeit |

9 Monate |

|

Aktueller Aktienkurs von X |

66,24 EUR |

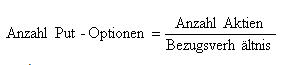

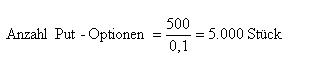

Wie viele Optionsscheine muss der Anleger kaufen, um seine 500 Aktien abzusichern?

Formel:

Rechnung:

Der Anleger muss 5.000 Put-Optionsscheine erwerben. Diese Absicherung kostet 4.300 EUR.

Wie sieht der Gewinn bzw. Verlust des Anlegers aus, wenn die Aktie X nach neun Monaten auf 85,00 EUR gestiegen ist bzw. auf 45,00 EUR gefallen ist?

Rechnung:

|

Aktienkurs |

Aktienposition |

Put-Optionsschein |

Summe |

|

85,00 EUR |

(500 x 85,00 EUR)-(500 x 66,24 EUR) =9.380,00 EUR |

-4.300,00 EUR |

+ 5.080,00 EUR |

|

45,00 EUR |

(500 x 45,00 EUR)-(500 x 66,24 EUR) =-10.620,00 EUR |

-4.300 + 5.000 Optionen x (65,00 EUR – 45,00 EUR) x 0,1 EUR =5.700,00 EUR |

- 4.920,00 EUR |

Bei einem Kursverfall der Aktie X auf 45,00 EUR, erleidet der Anleger trotz der Absicherung Verluste. Die Put-Optionsscheine haben jedoch die Verluste gemindert. Die Prämie der gekauften Put-Optionsscheine ist für den Anleger sehr teuer. Dies kann unter anderem an einer hohen Volatilität des Basiswerts und einer langen Restlaufzeit der Option liegen. Eine geringere Optionsprämie könnte durch den Kauf eines Put-Optionsscheins erreicht werden, der deutlicher aus dem Geld liegt.

Literatur:

Bruns, Christoph / Steiner, Manfred. Wertpapiermanagement. Stuttgart: 2007, S. 314-316.