- Hilfe & FAQ

- :

- Call

Call

Ein Call ist eine Option oder ein Optionsschein, deren Käufer das Recht aber nicht die Pflicht erwirbt, ein bestimmtes Wertpapier zu bestimmten Konditionen zu kaufen.

Der Käufer eines Calls geht von steigenden Kursen aus. Steigen die Kurse, so macht der Käufer einen Gewinn. Der Verkäufer eines Calls geht von seitwärts laufenden bis leicht fallenden Kursen aus. Für die Verleihung des Rechtes auf den Kauf des vereinbarten Wertpapiers, genannt Basiswert, erhält der Verkäufer eine Optionsprämie. Die deutsche Bezeichnung für "Call" ist "Kaufoption". Der Gegensatz zur Call-Option ist die Put-Option oder Verkaufsoption.

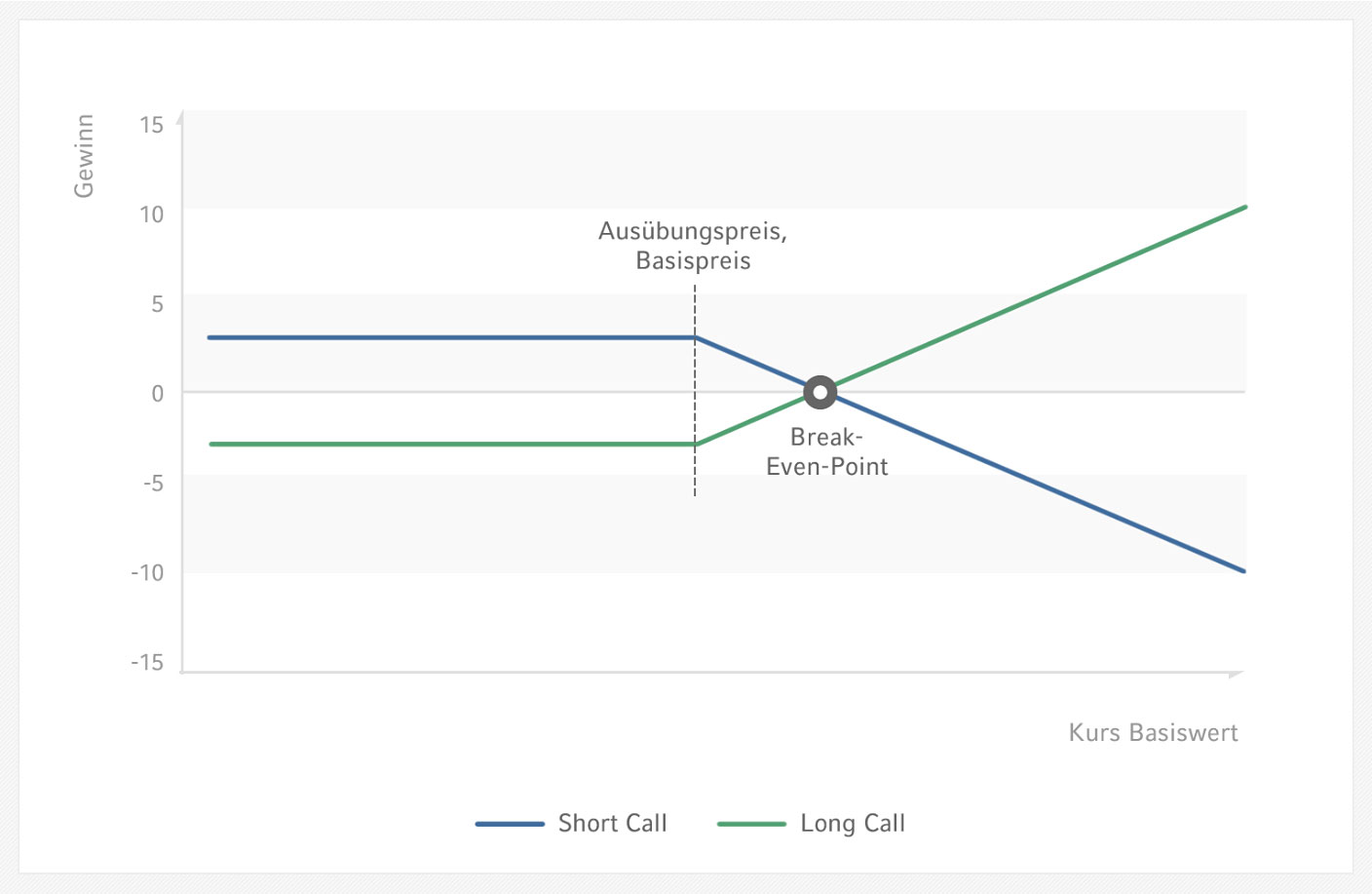

Grafik:

Der Long Call verleiht dem Käufer das Recht, einen Basiswert zu einem bestimmten Preis, dem sogenannten Basispreis, zu erwerben. Der Käufer erzielt bei steigenden Kursen des Basiswertes Gewinne.

Der Short Call ist der Verkauf des oben beschriebenen Long Calls. Inhaber einer Short Position werden Stillhalter genannt. Stillhalter erhalten eine Optionsprämie, müssen aber bei steigenden Kursen den Basiswert zum vereinbarten Basispreis liefern. Das Verlustpotenzial ist beim Short Call theoretisch unbegrenzt.

Chancen:

- Mit vergleichsweise geringem Kapitaleinsatz kann der Käufer hohe Gewinne erzielen.

- Der Inhaber einer Call-Option verdient überproportional an steigenden Kursen.

- Call-Optionen können im OTC-Handel individuell vereinbart werden.

- Verbriefte Optionen, sogenannte Optionsscheine, können jederzeit über die Börse gehandelt werden.

Risiken:

- Die Bewertung von Optionen ist äußerst komplex. Der Optionspreis setzt sich aus einem Zeitwert und einem inneren Wert zusammen. Vor allem der Zeitwert ist schwer zu bestimmen.

- Durch die Hebelwirkung besteht ein erhöhtes Verlustrisiko, wobei der Käufer aber nicht mehr als die Optionsprämie verlieren kann.

- Bei Optionsscheinen besteht ein Emittentenrisiko. Fällt der Emittent aus, dann ist auch der Optionsschein wertlos.

Beispiel:

Ein Anleger geht in den nächsten drei Monaten von stark steigenden Kursen für das Unternehmen X aus. Statt 5.000 Aktien des Unternehmens X zu erwerben, will er Call-Optionsscheine erwerben, die ihn berechtigen 5.000 Aktien zu beziehen. Folgende Daten sind gegeben:

|

Call-Optionsschein |

|

|

Basispreis |

36,00 EUR |

|

Bezugsverhältnis |

0,1 |

|

Aktueller Kurs |

0,32 EUR |

|

Laufzeit |

3 Monate |

|

Aktueller Aktienkurs von X |

37,70 EUR |

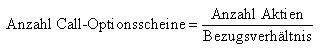

Wie viele Call-Optionsscheine müssen gekauft werden, um 5.000 Aktien erwerben zu können?

Formel:

Rechnung:

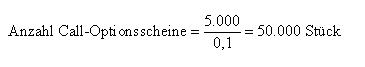

Auf welchem Kurs sollte die Aktie X nach drei Monaten stehen, um die Gewinnschwelle zu erreichen?

Formel:

Rechnung:

Steigt die Aktie über 39,20 EUR, befindet sich der Call in der Gewinnzone.

|

Kurs Basiswert |

Performance Basiswert |

Kurs Optionsschein zur Fälligkeit |

Performance Call-Option |

|

30,00 EUR |

- 20,42 % |

0,00 EUR |

- 100,00 % |

|

35,00 EUR |

- 7,16% |

0,00 EUR |

- 100,00 % |

|

40,00 EUR |

+ 6,10 % |

0,40 EUR |

+ 25,00 % |

|

45,00 EUR |

+19,36 % |

0,90 EUR |

+ 181,25 % |

|

50,00 EUR |

+ 32,63 % |

1,40 EUR |

+ 337,50 % |

Vergleicht man den Basiswert mit dem Call-Optionsschein, wird die Hebelwirkung deutlich. Bei einer Kurssteigerung des Basiswertes von 32,63 % steigt der Kurs des Call-Optionsscheins um 337,50 %.

Literatur:

Götte, Rüdiger. Aktien, Anleihen, Futures, Optionen. Marburg: 2001, S. 175-201