Neues zu den geänderten Regeln für die Verlustverrechnung

Ob Verluste in Termingeschäften oder Totalverluste: In diesem Jahr ist mit Blick auf deren steuerliche Verrechnung besondere Aufmerksamkeit gefragt. Gerade Anleger in CFDs, Futures und Optionen sind von erheblichen Beschränkungen betroffen.

Was lange währt, wird endlich klar: Nach einem Schreiben des Bundesfinanzministeriums sind die neuen Steuerregeln für Termingeschäfte im Juni nun konkretisiert worden. CFDs, Futures und Optionen fallen darunter, Optionsscheine und Zertifikate dagegen nicht. Allerdings gelten auch geänderte Regeln für Totalverluste. Und die betreffen bei einem wertlosen Verfall dann auch Optionsscheine und Zertifikate.

In Kraft getreten waren die Regeln eigentlich schon zu Beginn des Jahres 2020 bzw. 2021. Details aber standen bis Juni noch aus. Betroffen sind Sie von den geänderten Regeln, wenn Sie bei Ihren Kapitalanlagen Totalverluste einstecken müssen oder Verluste in Termingeschäften verbuchen – und die Verluste steuerlich mit Gewinnen verrechnen wollen. Bei Termingeschäften wie CFDs, Futures und Optionen wird das nun schwieriger.

- Neue Grenzen beachten

- Verrechnungsgrenze bei Totalverlusten

- Verrechnung nur noch über die Steuererklärung

- Die Umstellung in der Übersicht

Neue Grenzen beachten

Bei Termingeschäften ist die Verrechnung mit Gewinnen nun auf maximal 20.000 Euro pro Jahr begrenzt. Außerdem können Sie Verluste in diesen Geschäften nur noch mit Gewinnen aus Termingeschäften und erhaltenen Stillhalterprämien verrechnen. Das gilt für die steuerliche Veranlagung ab 2021.

Die Änderung kann die steuerliche Bemessungsgrundlage erheblich beeinflussen. Dafür zwei schematische Rechenbeispiele:

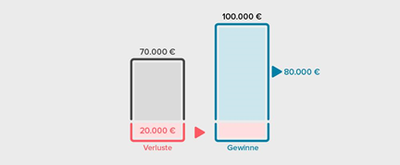

Beispiel 1

Gewinne aus Termingeschäften: 100.000 Euro

Verluste aus Termingeschäften: 70.000 Euro

im Saldo: 30.000 Euro Gewinn

Deckelung der Verlustverrechnung bei: 20.000 Euro

Neue Bemessungsgrundlage:

100.000

- 20.000

= 80.000 Euro zu versteuern

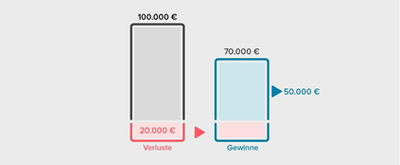

Beispiel 2

Gewinne aus Termingeschäften: 70.000 Euro

Verluste aus Termingeschäften: 100.000 Euro

im Saldo: 30.000 Euro Verlust

Deckelung der Verlustverrechnung bei: 20.000 Euro

Neue Bemessungsgrundlage:

70.000

- 20.000

= 50.000 Euro zu versteuern

Die Beispiele zeigen: Wer hohe Verluste mit hohen Gewinnen verrechnen will, ist jetzt steuerlich erheblich im Nachteil. Nach alter Regelung ohne Beschränkung wären beim beispielhaften Gewinn-Saldo lediglich 30.000 Euro zu versteuern gewesen, beim beispielhaften Verlust-Saldo wären gar keine Steuern angefallen. Die Verluste, die über 20.000 Euro hinausgehen, können zwar in das Folgejahr verschoben werden – aber eben jährlich nur im Umfang von 20.000 Euro verrechnet werden.

Sie handeln mit Optionen? Dann gibt es für Sie eine interessante Besonderheit im Stillhaltergeschäft: Schließt der Stillhalter ein Glattstellungsgeschäft ab, dann sind die gezahlten Prämien zum Zeitpunkt der Zahlung als negativer Kapitalertrag in den Verlustverrechnungstopf einzustellen. Übt der Inhaber die Kaufoption allerdings aus und der Stillhalter liefert den Basiswert, dann liegt beim Stillhalter ein Veräußerungsgeschäft hinsichtlich des Basiswerts vor. Hat der Stillhalter einen Barausgleich zu leisten, dann handelt es sich um einen Verlust aus Termingeschäften. Für einen Verlust aus einem geleisteten Barausgleich ist die Verlustverrechnungsbeschränkung auf EUR 20.000 bei Verlusten aus Termingeschäften zu berücksichtigen.

Zusammenfassend heißt das zum Beispiel: Verluste, die beim Closing Rückkauf nach Opening Verkauf einer Option entstehen, können weiterhin unbegrenzt geltend gemacht werden.

Verrechnungsgrenze bei Totalverlusten

Schon 2020 war die Verrechnung von Verlusten aus wertlos gewordenen Wirtschaftsgütern gedeckelt. Für diese liegt die Verrechnungsgrenze ebenfalls bei 20.000 Euro pro Jahr. Bereits für 2020 angefallene Totalverluste gilt also: Die steuerliche Verrechnung mit Gewinnen ist begrenzt. Wenn die Summe Ihrer Totalverluste über 20.000 Euro hinausgeht, können Sie diese zwar in das folgende Jahr vortragen. Doch auch dann gilt wieder eine Beschränkung in dieser Höhe. Ausgenommen von der Regelung sind lediglich bestandsgeschützte Altanteile, also Wertpapiere, die vor dem 1.1.2009 gekauft wurden.

Die neuen Regeln:

|

Verluste bei … |

dürfen verrechnet werden mit Gewinnen aus … |

begrenzt auf maximal … |

ab dem Jahr … |

|

Kapitalanlagen, die wertlos verfallen |

sämtlichen Einkünften aus Kapitalvermögen |

20.000 Euro p.a. |

2020 |

|

Termingeschäften |

Termingeschäften + Stillhalterprämien |

20.000 Euro p.a. |

2021 |

Verrechnung nur noch über die Steuererklärung

Dazu kommt, dass Anleger die Verrechnung von Totalverlusten über die Steuererklärung selbst erledigen müssen. Seit dem 1. Januar 2021 werden deshalb Totalverluste, zum Beispiel aus verfallenen Optionen, Optionsscheinen oder Zertifikaten, nicht mehr in die Verrechnungstöpfe eingestellt.

Auch bei Termingeschäften müssen sich Anleger um die steuerliche Verrechnung etwaiger Verluste mit Gewinnen nun eigenständig kümmern und sollten die Höhe der Verluste daher genau im Blick behalten. Das gilt besonders im Übergangsjahr 2021. Denn bis Jahresende haben die Banken Zeit, ihre Systeme an die neuen Regeln anzupassen. Das bedeutet: Die Regeln gelten, doch in Ihrem Verlustverrechnungstopf werden noch nicht alle Details entsprechend abgebildet. Genaueres dazu lesen Sie auf unserer Steuerseite.

Die Umstellung in der Übersicht

Im Jahr 2021:

- Ihre Totalverluste, zum Beispiel aus verfallenen Optionsscheinen oder Zertifikaten, sehen Sie nicht mehr in den Verlustverrechnungstöpfen.

- Sie müssen solche Totalverluste gegebenenfalls über die Steuererklärung verrechnen und dafür die Erträgnisaufstellung oder Einzelgeschäftsabrechnungen heranziehen.

- Verluste aus bestimmten Termingeschäften sehen Sie vorerst weiterhin im allgemeinen Verlustverrechnungstopf. Banken müssen die neuen Regeln nun zunächst technisch umsetzen. Das erfolgt im Lauf des Jahres.

- Die Regeln gelten für Anleger aber schon im ganzen Jahr 2021. Um keine bösen Überraschungen zu erleben, sollten Sie also Verluste in Termingeschäften genau überwachen.

Ab 2022:

- Verluste aus Termingeschäften werden nicht mehr in die Verrechnungstöpfe eingestellt.

- Eine Verlustverrechnung in diesen Geschäften müssen Sie im Rahmen Ihrer Steuererklärung selbst vornehmen.

- Für das Steuerjahr 2021 müssen Sie dafür die Erträgnisaufstellung oder Einzelgeschäftsabrechnungen nutzen.

- Ab dem Steuerjahr 2022 wird dann die Jahressteuerbescheinigung alle Angaben zur Verlustverrechnung von Termingeschäften und Totalverlusten enthalten. Sie müssen diese nicht gesondert beantragen.

- Wenn Sie CFDs oder Eurex-Produkte wie Futures und Optionen handeln, sollten Sie die Höhe der Verluste selbst genau dokumentieren. Das gilt gerade, wenn Sie betroffene Produkte in Depots bei verschiedenen Banken halten, denn die Verrechnungsbegrenzung für Termingeschäfte gilt depotübergreifend.

- Wenn Sie bei solchen Geschäften Verluste über der Grenze von 20.000 Euro nicht ausschließen können: Prüfen Sie, ob Sie alternativ auf vergleichbare Produkte setzen können, die nicht unter die Neuregelung fallen.

Die Details zu den neuen Regeln erfahren Sie in unserem Steuerbereich auf der Website.

Im Interview mit Franz Schober – Steuerexperte von BNP Paribas

Disclaimer:

Dieser Artikel ersetzt keine Steuerberatung. Er klärt lediglich allgemein über steuerliche Themen auf. Die Redaktion übernimmt keine Gewähr oder Haftung für die Vollständigkeit, Aktualität und Richtigkeit der Inhalte.

🖊 Übrigens: Wir haben diesen Blogartikel am 09.08.2021 veröffentlicht. Das Datum wird bei Änderungen automatisch aktualisiert – lediglich die Formatierung haben wir nachträglich für Sie optimiert und zusätzlich ein Inhaltsverzeichnis ergänzt.

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.