IWF wertet Yuan zur fünften Weltwährung auf

Der internationale Währungsfonds (IWF) beschloss am Montag der chinesischen Landeswährung den Status als globale Reservewährung – neben US-Dollar, britischem Pfund, Euro und japanischem Yen - offiziell zuzuerkennen. Welche Auswirkungen bringt diese Entscheidung? Lesen Sie hier die Einschätzung unseres Experten und Anlagestrategen Carsten Riedel.

In Kraft treten wird die Entscheidung des IWF zwar erst im Oktober 2016. Das Interesse von Notenbanken und Investoren in Yuan denominierte Assets in ihre Depots aufzunehmen, dürfte aber zukünftig spürbar zunehmen. Zunächst hat die Aufnahme nur Symbolwert. Zwar sollte die Entscheidung per se tendenziell zu einer Zunahme der Yuan-Nachfrage führen, der Aufstieg zu einer globalen Währung hängt aber vor allem von der Fähigkeit Chinas ab, den wirtschaftlichen Aufschwung aufzufangen und die Liberalisierung der Finanz- und Devisenmärkte voranzubringen.

Welche konkrete Bedeutung ist der Yuan Aufnahme beizumessen?

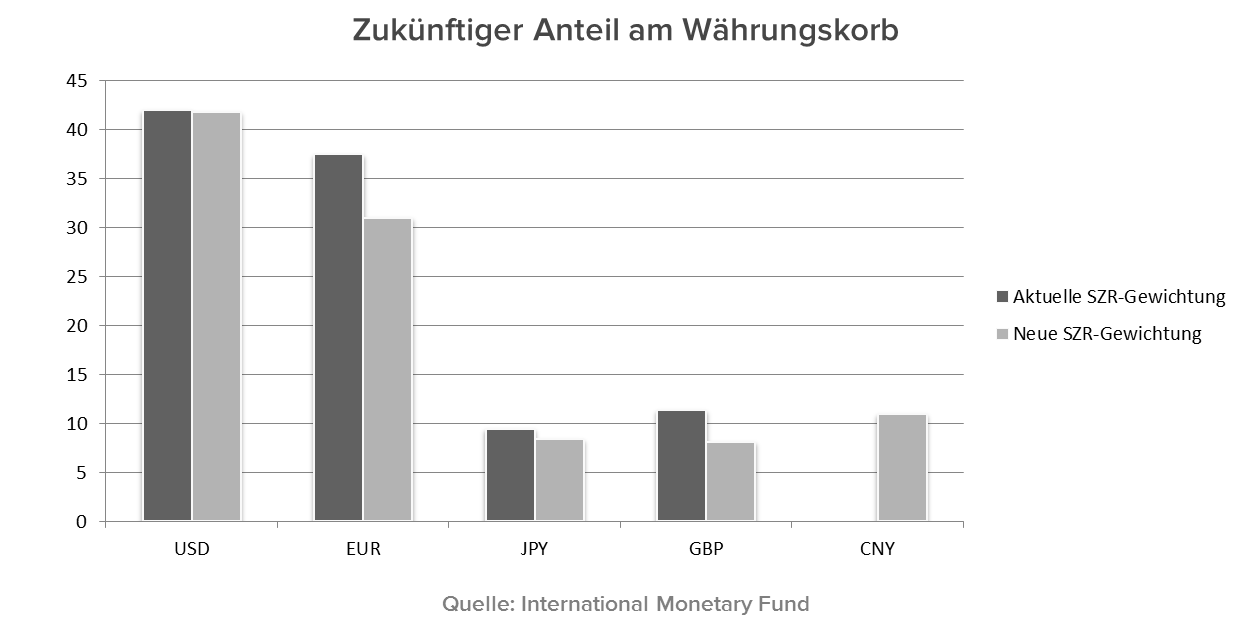

Alle Währungen der fünf Reservewährungen bilden zusammen, gewichtet nach Bedeutung der jeweiligen Währung in der Weltwirtschaft (siehe Grafik), eine Art Kunstwährung, das sogenannte Sonderziehungsrecht (SZR). Dies dient dem IWF als Berechnungsgrundlage, etwa für internationale Finanzhilfen.

Wird diese Entscheidung zu Veränderungen an den Finanzmärkten führen?

Kurzfristig nein. Langfristig könnte jedoch eine Zeitenwende eingeläutet worden sein und das Ende der Dominanz des US-Dollars begonnen haben. Schon jetzt wetteifern aber internationale Finanzmärkte darum, Handelszentrum für den Yuan zu werden, etwa London und Frankfurt.

Wie sieht die Strategie Chinas aus um den Yuan zur Weltwährung machen?

Den Aufbau des Yuan zum echten Dollar-Konkurrenten treibt Peking schon seit Jahren voran. Beispielsweise wurden seit 2009 mehr als 30 sogenannte Swap-Abkommen mit Nationen vor allem in Asien und Afrika geschlossen, mit denen nun Handel direkt in den Landeswährungen abwickelt werden kann.

Wie wichtig ist der Yuan bereits für den Zahlungsverkehr?

In den letzten Jahren war hier bereits eine rasante Aufholjagd zu beobachten: Im August 2012 lag der Yuan noch auf Platz zwölf der globalen Zahlungsmittel. Mittlerweile liegt er auf Platz vier, noch vor dem japanischen Yen. Im Vergleich zum Top-Trio ist der Yuan allerdings noch immer ein Zwerg: Zuletzt wurden 2,79% der internationalen Zahlungen in Yuan abgewickelt - gegenüber 44,8% in Dollar, 27,2% in Euro sowie 8,5% mit dem britischen Pfund.

Welche Risiken bringt ein frei handelbarer Yuan mit sich?

Der Yuan wäre ähnlich wie der US-Dollar oder der Euro dem freien Spiel der Kräfte auf den weltweiten Finanzmärkten ausgesetzt. Sollten internationale Investoren nach einer Freigabe des Yuan massiv auf eine Wertsteigerung der Währung spekulieren, könnten so in kürzester Zeit riesige Mengen Geld ins Land fließen, was die Gefahr von Spekulationsblasen erhöhen würde.

Andererseits könnte ein frei konvertibler Yuan auch dazu führen, dass aus Sorge um die chinesische Wirtschaft große Mengen Kapital aus dem Land abfließen, was die Gefahr eines Abschwungs weiter verschärfen würde.

Wird der Yuan-Status als Weltreservewährung den Druck auf Peking verstärken?

Ja! Denn für die Strategen und die Regierung in Peking bedeutet dies, dass sie ihre Währung und das Finanzsystem so aufstellen müssen, wie es für eine Reservewährung angemessen ist. Die Aufnahme verlangt beispielsweise von der People’s Bank of China (PBoC) als Zentralbank weitere verschiedenste Finanzreformen. Ziel muss es sein, das Vertrauen heimischer sowie ausländischer Investoren zu vertiefen und gleichzeitig Vorkehrungen gegen finanzielle Risiken durch eine globalere Währung zu treffen.

Auch verlangt die Aufnahme von der Zentralbank ein ähnliches Maß an Klarheit und Transparenz um das sich auch die US-Notenbank Fed und die Europäische Zentralbank (EZB) bemühen. Hierzu muss die PBoC einen tiefgreifenden „Kulturwandel“ durchlaufen um am Ende eine klare und effiziente Kommunikation mit den Märkten zupflegen.

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.