Brutto vs. Netto – wo bleibt ein Großteil Ihres Gehaltes?

Steuern hier, Sozialversicherung da – wissen Sie, was Ihr Gehalt schmälert und wie es mehr Netto vom selben Brutto gibt?

Rätselhafte Wandlung: Vom stolzen Bruttogehalt zum überschaubaren Nettogehalt?

Gerade für Berufseinsteiger ist der Unterschied zwischen Brutto- und Nettogehalt manchmal ein Buch mit sieben Siegeln. Kluge Ratschläge wie „Nettogehalt gleich Bruttogehalt durch zwei“ erklären nicht, welche Abzüge es vom Bruttogehalt gibt und greifen durch ihre Pauschalisierung viel zu kurz.

Allerdings haben auch manch alte Hasen Probleme, den Themenkomplex „brutto vs. netto“ detailliert zu durchschauen. Oder wissen Sie bereits, warum Ihr Wohnort zumindest ein wenig die Höhe Ihres Nettogehaltes bestimmt und was es mit den vielen unterschiedlichen Freibeträgen auf sich hat? Falls nicht, kann Ihnen als sozialversicherungspflichtiger Arbeitnehmer dieser Artikel helfen, einen besseren Überblick zu gewinnen.

Abzüge der Sozialversicherung bei Arbeitnehmern

Die einführende Bemerkung, dass der Unterschied zwischen Brutto- und Nettogehalt manchmal ein Buch mit sieben Siegeln ist, können Sie durchaus wörtlich nehmen. Bei vielen Arbeitnehmern schmälern nämlich sieben Posten das Gehalt. Vier dieser Posten sind dem Bereich der Sozialversicherung zuzurechnen. Arbeitgeber und Arbeitnehmer teilen sich die allgemeinen Beitragssätze (nicht immer hälftig!).

- Krankenversicherung (allgemeiner Beitragssatz: 15,5 %),

- Pflegeversicherung (allgemeiner Beitragssatz: 2,05 %, Zuschlag für Kinderlose von 0,25 %),

- Arbeitslosenversicherung (allgemeiner Beitragssatz: 3 %) und

- Rentenversicherung (allgemeiner Beitragssatz: 18,9 %).

(Quelle aller Prozentsätze: Deutsche Rentenversicherung Bund)

Dabei gilt vereinfacht ausgedrückt zunächst: Je höher Ihr Gehalt ausfällt, desto höher sind auch die Sozialversicherungsabzüge. Erst wenn Sie sehr gut verdienen und die sogenannten Beitragsbemessungsgrenzen überschreiten, werden auf den überschüssigen Betrag keine weiteren Sozialversicherungsbeiträge erhoben.

Die Beitragsbemessungsgrenzen liegen aktuell bei:

- 4.050 Euro/Monat in der Kranken- und Pflegeversicherung

- 5.950 Euro/Monat (West) bzw. 5.000 Euro/Monat (Ost) in der allgemeinen Rentenversicherung

- 5.950 Euro/Monat (West) bzw. 5.000 Euro/Monat (Ost) in der Arbeitslosenversicherung.

(Quellen: Bundesministerium für Arbeit und Soziales, „Rechengrößen für das Jahr 2014“ und Presse- und Informationsamt der Bundesregierung „Sozialversicherung – ab 2014 neue Bemessungsgrenzen...)

Nicht zu verwechseln sind die Beitragsbemessungsgrenzen mit den Versicherungspflichtgrenzen.

Steuerabzüge bei Arbeitnehmern

Die Sozialversicherungsbeiträge erfüllen für Sie eine wichtige Schutzfunktion. Nicht nur Sie möchten abgesichert sein, sondern auch der Staat, der nur durch Steuereinnahmen seinen vielen wichtigen Aufgaben nachkommen kann. Nun kommen die drei letzten Siegel ins Spiel, die den Unterschied zwischen brutto und netto begründen. Dies sind:

- die Lohnsteuer,

- ggf. die Kirchensteuer sowie

- der Solidaritätszuschlag als Ergänzungsabgabe.

Die Lohnsteuer stellt eine Vorauszahlung auf Ihre Einkommensteuer dar. Letztere kann zum Beispiel höher ausfallen als die von Ihrem Arbeitgeber einbehaltene Lohnsteuer, wenn Sie weitere Einkünfte erzielen, die der Einkommensteuer unterliegen. Wie hoch die Lohnsteuer ausfällt, ist unter anderem von der Höhe Ihres Gehalts sowie von Ihrer Steuerklasse abhängig.

Die Kirchensteuer muss nicht jeder zahlen: Hier ist Ihre Religionszugehörigkeit ausschlaggebend.

Der Solidaritätszuschlag ist ab einem gewissen Bruttoeinkommen zu zahlen – unabhängig davon, ob der Arbeitnehmer in den alten oder den neuen Bundesländern lebt.

Übrigens: Im Kalenderjahr 2013 konnte der deutsche Staat im Bereich Lohnsteuer 158.198.079.000 Euro und im Zuge des Solidaritätszuschlags 14.378.023.000 Euro einstreichen. (Quelle: Bundesministerium der Finanzen)

Unterschied zwischen Brutto- und Nettogehalt

Durch die Erläuterung der einzelnen Abzüge sollte nun auch deutlich sein, was der Unterschied zwischen brutto und netto ist:

- Das Bruttogehalt ist das Gehalt vor Sozialversicherungs- und Steuerabzügen.

- Das Nettogehalt ist das Gehalt, das zur Auszahlung kommt. Es kann bei veränderten Lebensumständen (z. B. bei veränderter Steuerklasse) schwanken, obwohl das Bruttogehalt sich nicht ändert.

Der Unterschied zwischen brutto und netto ist auch bei Gehaltsverhandlungen und Verhandlungen über Gehaltserhöhungen relevant. Stellen Sie immer sicher, dass beide Parteien von derselben Größe sprechen. Bei späteren Verhandlungen um Gehaltserhöhungen macht sich der Unterschied zwischen brutto und netto erneut bemerkbar: Gehaltserhöhungen fallen aufgrund der Abzüge mitunter geringer aus als gedacht. Bedenken Sie diesen Umstand bei Ihren Verhandlungsplanungen.

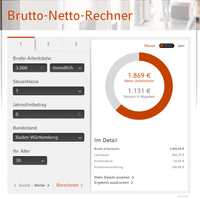

Bevor Sie jetzt den Taschenrechner zücken, Lohnsteuertabellen wälzen und Ihnen vor lauter Zahlen schwindlig wird, hier ein Tipp, wie Sie im Handumdrehen Ihr Nettogehalt bestimmen können. Cortal Consors bietet Ihnen als Serviceleistung online einen Brutto-Netto-Rechner.

Die Angaben, die Sie für die Nutzung des Rechners benötigen, haben Sie wahrscheinlich allesamt bereits im Kopf. So können Sie schnell das Ergebnis begutachten und dann auch gleich ein paar Gedankenspiele (Was wäre, wenn ich mehr verdienen würde?) vollführen.

Am ehesten werfen noch die Angaben zum Bundesland und zum Jahresfreibetrag Fragen auf.

- Ihr Bundesland geben Sie an, da die Kirchensteuer je nach Bundesland variieren kann. Außerdem fallen, wie oben gezeigt, die Beitragsbemessungsgrenzen bei der allgemeinen Rentenversicherung und der Arbeitslosenversicherung unterschiedlich aus – je nachdem, ob Sie in den alten oder neuen Bundesländern wohnen. Hinzu kommen Sonderregelungen bezüglich des Arbeitnehmeranteils zur Pflegeversicherung in Sachsen (hier mehr Infos hierzu)

- Eventuell vorhandene Freibeträge geben Sie an, da diese Ihr Nettogehalt steigern können.

Übrigens: Es existiert eine Vielzahl von Freibeträgen – zum Beispiel der Kinderfreibetrag, der Ausbildungsfreibetrag und der Alleinerziehendenentlastungsbetrag, ohne dass dies bereits eine vollständige Aufzählung wäre. Falls Sie noch nie Freibeträge in Anspruch genommen haben, halten Sie diesbezüglich am besten mit Ihrem Steuerberater Rücksprache.

Beispielrechnung auf Basis des Brutto-Netto-Rechners von Cortal Consors

Nehmen wir Folgendes an, um die Dimensionen der einzelnen Abzüge zu verdeutlichen, die ein Brutto-Gehalt zu einem Netto-Gehalt machen:

- Brutto-Arbeitslohn: 3.000 Euro monatlich

- Alter: 30 Jahre alt

- Bundesland: Baden-Württemberg,

- Steuerklasse 1

- Jahresfreibetrag: 0 Euro

- Beamtenstatus: nein

- Rentenversicherungspflicht: besteht

- Gesetzlich krankenversichert: 15,5 %

- Kinder: keine

- Kirchensteuerpflicht: besteht

Trifft all dies zu und füttern wir den Brutto-Netto-Rechner mit diesen Angaben, erhalten wir folgendes Ergebnis:

Netto-Arbeitslohn: 1.868,84 Euro

Ihre Abzüge teilen sich wie folgt auf die einzelnen Posten auf:

Krankenversicherung: 246,00 Euro

Rentenversicherung: 283,50 Euro

Pflegeversicherung: 38,25 Euro

Arbeitslosenversicherung: 45,00 Euro

Lohnsteuer: 456,75 Euro

Solidaritätszuschlag: 25,12 Euro

Kirchensteuer: 36,54 Euro

Quelle: Die Ergebnisse dieser Beispielrechnung beruhen auf Eingabe der beschriebenen Daten in den Brutto-Netto-Rechner von Cortal Consors. Die Abfrage erfolgte am 06.08.2014. Bitte beachten Sie die rechtlichen Hinweise zu unserem Brutto-Netto-Rechner.

Tipps: Ohne Gehaltserhöhung das Nettogehalt steigern!

Dem Chef eine Gehaltserhöhung abzuringen, kann manchmal ganz schön schwierig sein. Tipps, wie vielleicht auch Sie Ihr Nettogehalt ohne Gehaltserhöhung steigern können, finden Sie im Folgenden:

- Freibeträge: Prüfen Sie, welche Freibeträge für Sie infrage kommen. Durch die Beantragung von Freibeträgen bleibt Ihnen im Idealfall jeden Monat mehr vom Bruttogehalt übrig als bisher. So müssen Sie nicht erst lange auf eine Steuerrückzahlung warten.

- Steuerklassen: Wählen Sie Ihre Steuerklasse mit Bedacht, wenn Sie verheiratet sind. Klassisch ist die Kombination der Steuerklasse III und V, wenn ein Partner deutlich mehr verdient als der andere. Der Partner mit dem besseren Gehalt wählt dabei die Steuerklasse III. Bei ungefähr gleichem Gehalt wählen Ehepartner oft beide die Steuerklasse IV. Lassen Sie sich aber von Ihrem Steuerberater über alle Optionen beraten.

- Geschenke vom Chef: Prüfen Sie, was sich mehr lohnt – die Forderung nach einer Gehaltserhöhung oder die Inanspruchnahme von steuer- und sozialabgabenfreien Zusatzleistungen. Bringen Sie Letztere bei Verhandlungen mit dem Chef ins Spiel, wenn Sie zu dem Schluss kommen, dass eine Gehaltserhöhung in Ihrem Fall zu sehr von den Abgaben aufgezehrt würde.

Die wichtigsten Punkte auf einen Blick:

- Das Bruttogehalt ist in der Regel höher als das Nettogehalt: Beim Bruttogehalt wurden noch keine Sozialversicherungs- und Steuerabzüge getätigt.

- Das Nettogehalt ist das Gehalt, das Ihnen der Arbeitgeber überweist.

- Die Höhe des Nettogehaltes kann bei veränderten Lebensumständen schwanken – auch wenn das Bruttogehalt keinen Änderungen unterworfen ist.

- Der Brutto-Netto-Rechner von Cortal Consors kann Ihnen helfen, Ihr Nettogehalt zu ermitteln.

- Es existiert eine Reihe von Möglichkeiten, das Nettogehalt auch ohne Gehaltserhöhung zu steigern. Zu denken ist hier unter anderem an die geschickte Wahl der Steuerklassen bei Verheirateten und an die Beantragung von Freibeträgen.

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.