Anlegen in Aktien? Global denken und das Risiko streuen!

Im World Economic Outlook (WEO) veröffentlichen die Ökonomen des Internationalen Währungsfonds (IWF) jeweils im April und Oktober eines Jahres ihre Analysen zur kurz- und mittelfristigen Entwicklung der Weltwirtschaft. Zusätzlich gibt es im Januar und Juli ein Update mit aktualisierten Prognosen und Einschätzungen.

Im aktuellen Bericht vom Oktober 2023 sehen die Ökonomen Anzeichen für ein Abkühlen der Konjunktur als Folge der Straffung der Geldpolitik durch die großen Notenbanken. Dennoch verharrt die Kerninflation auf einem erhöhten Niveau. Für die Berechnung der Kerninflation werden die starken Schwankungen unterliegenden Preise für Energie und Nahrungsmittel ausgeklammert, um so ein besseres Bild von dem langfristigen Preistrend zu erhalten. Darüber hinaus stellen die Ökonomen sich verstärkende regionale Unterschiede fest und weisen auf eine geringe Toleranz für Fehler seitens der Politik hin, um die prognostizierten Entwicklungen nicht zu gefährden.

Welche Faktoren bremsen die Erholung?

Die Corona-Pandemie hat in der Weltwirtschaft deutliche Spuren hinterlassen. Vor allem die Unterbrechungen in den globalen Lieferketten wirkten viele Monate nach. Aus Sicht des IWF bleibt die Wirtschaftstätigkeit insbesondere in den Emerging Markets und Entwicklungsländern noch immer hinter dem Vor-Corona-Niveau zurück.

Neben den langfristigen Folgen der Pandemie bremsen auch die Folgen des Kriegs in der Ukraine und eine zunehmende geoökonomische Zersplitterung die Erholung der Weltwirtschaft. Letzteres zeigt sich unter anderem in der Restrukturierung von Lieferketten und der Stärkung heimischer Standorte, welche die eigene Volkswirtschaft widerstandsfähiger gegenüber externen Schocks wie Pandemien oder Kriegen machen soll.

Darüber hinaus entfalten die Maßnahmen der Notenbanken zur Eindämmung der Inflation eine bremsende Wirkung. Steigende Zinsen verteuern Kredite, was das Investitionsklima belastet. Hinzu kommt eine geringere fiskalische Unterstützung, da viele Staaten angesichts einer hohen Verschuldung sparen müssen und neue Kredite auch für den Fiskus teurer werden.

Welche Regionen wachsen 2024 wie stark?

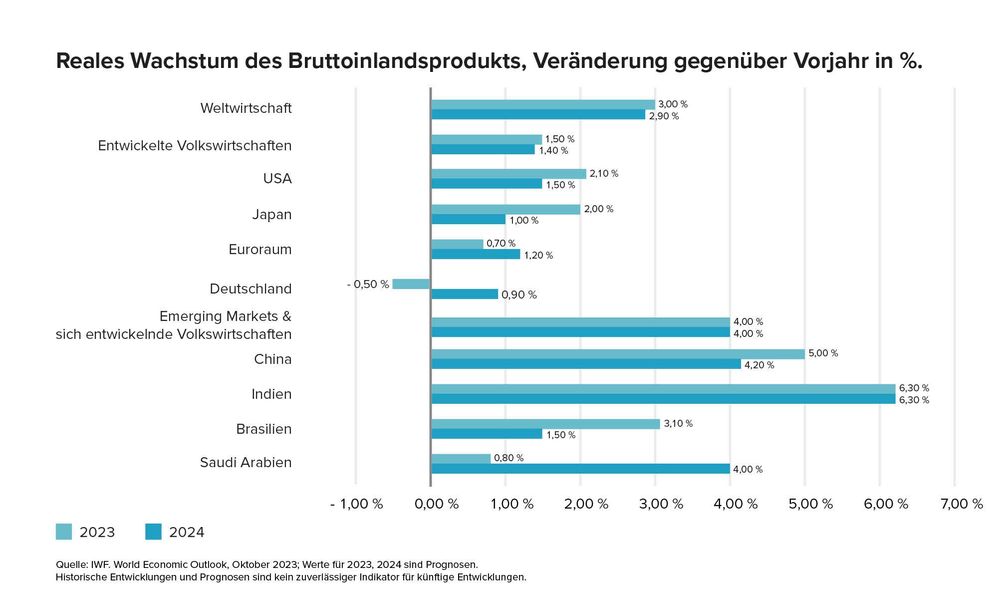

Für das weltweite Wachstum prognostiziert der IWF nach einem Zuwachs von 3,50 % im Jahr 2022 eine Abschwächung auf 3 % im laufendem und 2,90 % im kommenden Jahr. Zum Vergleich: Im historischen Durchschnitt der Jahre 2000 bis 2019 lag das Wachstum bei 3,80 %.

In den entwickelten Volkswirtschaften der Industrienationen wird die restriktive Geldpolitik weiter Wirkung zeigen und dürfte das Wachstum von 2,60 % im Jahr 2022 auf 1,50 % im Jahr 2023 und 1,40 % im Jahr 2024 drosseln. Dabei fallen die jüngsten Prognosen für die USA höher aus als in der Aktualisierung des Weltwirtschaftsausblicks vom Juli 2023. Für 2023 erwartet der IWF nun ein Wachstum der größten Volkswirtschaft der Welt von 2,10 % (zuvor 1,80 %) sowie 1,50 % für 2024 (zuvor 1 %). Als Begründung für den verbesserten Ausblick führt der IWF vor allem die Entspannung im Zusammenhang mit der Schuldenobergrenze an. Etwas pessimistischer fallen hingegen die Erwartungen an das Wirtschaftswachstum im Euroraum aus. Diese liegen bei 0,70 % für 2023 (zuvor 0,90 %) sowie 1,20 % für 2024 (zuvor 1,50 %).

In den Schwellen- und Entwicklungsländern wird insgesamt nur ein leichter Rückgang der Wachstumsdynamik von 4,10 % im Jahr 2022 auf jeweils 4 % in den Jahren 2023 und 2024 erwartet. Allerdings zeigen sich auch hier regional teils deutliche Unterschiede. So sinken die Erwartungen für China nach 5 % im laufenden Jahr auf 4,20 % im kommenden Jahr. Hier ist es in erster Linie die anhaltende Krise im Immobiliensektor, die die Aussichten etwas trübt. Im Gegensatz dazu dürfte Indien sowohl 2023 als auch 2024 mit 6,30 % wachsen und somit die hohe Dynamik beibehalten. Das Land stieg Mitte 2023 zum bevölkerungsreichsten Land der Welt auf. Zugleich verstärken westliche Unternehmen mit Investitionen ihr Engagement in Indien.

Die Weltwirtschaft in Zahlen:

Reales Wachstum des Bruttoinlandsprodukts, Veränderung gegenüber Vorjahr in %.

Welche Entwicklungen sollen Anlegende im Blick behalten?

Von übergeordneter Bedeutung für die weitere Entwicklung sind den Ökonomen des IWF zufolge derzeit vor allem die geldpolitischen Maßnahmen. Zwar zeigen die straffere Geldpolitik und die im Vergleich zu 2022 niedrigeren Rohstoffpreise Wirkung. Dies dürfte die weltweite Inflation von 8,70 % im Jahr 2022 auf 6,90 % im Jahr 2023 und 5,80 % im Jahr 2024 sinken lassen. Allerdings dürfte die Kerninflation nur langsam zurückgehen. Auch die Inflationsraten werden ihre Zielwerte in den meisten Fällen wohl erst 2025 erreichen (EZB-Zielwert: um 2 %).

Wenngleich die Wahrscheinlichkeit einer harten Landung zurückgegangen ist, so betont der IWF doch, dass die Risiken für das globale Wachstum noch immer eher abwärtsgerichtet sind. So könnten weitere geopolitische Schocks oder Naturkatastrophen zu erneuten Preissteigerungen bei Lebensmitteln und Energie führen. Dies würde die Aufgabe der Zentralbanken erschweren, einerseits die Preisstabilität wiederherzustellen, ohne andererseits die Konjunktur zu stark abzukühlen und eine Rezession zu riskieren.

Einfach in Aktien aus aller Welt investieren

Anlegende, die Chancen in aussichtsreichen Regionen nutzen wollen, können die Einschätzungen des IWF in ihre Investmententscheidungen einfließen lassen. Auch wenn die Risiken bezüglich der Aussichten zuletzt etwas abgenommen haben, sollten die Prognosen jedoch nicht als alleiniges Entscheidungskriterium dienen. Im Hinblick auf die Diversifikation ist es sinnvoll, das Depot global aufzustellen, um eine zu starke Fokussierung auf einzelne Regionen zu vermeiden und eine bessere Risikostreuung zu erreichen.

Der klassische Aktienindex: MSCI World

Ein ETF auf den MSCI World Index ermöglicht es Anlegenden mit nur einem Investment in 1.510 große und mittelgroße Unternehmen aus 23 Industrieländern mit entwickelten Märkten zu investieren. Durch die hohe Zahl an Mitgliedern deckt der Index rund 85 % der um den Streubesitz bereinigten Marktkapitalisierung in jedem der enthaltenen Länder ab. Regional betrachtet haben die USA mit rund 69,70 % allerdings das höchste Gewicht. Unternehmen aus Japan und Großbritannien, den Regionen mit dem zweit- bzw. dritthöchsten Gewicht im Index, kommen nur auf Anteile von 6,20 % bzw. 4,20 %. Unternehmen aus den Schwellenländern werden im MSCI World gar nicht berücksichtigt (Stand: 29. September 2023).

Der Klassiker plus Emerging Markets

Der MSCI All Country World Index (ACWI) umfasst neben großen und mittelgroßen Unternehmen aus 23 Industrieländern auch Unternehmen aus 24 Emerging Markets. Mit seinen 2.947 Indexmitgliedern ist der Index deutlich breiter gefasst als der MSCI World und deckt ebenfalls rund 85 % der Marktkapitalisierung der enthaltenen Länder ab. Trotz der Berücksichtigung der Emerging Markets ist auch hier das Gewicht der USA mit 62,03 % sehr hoch. Es folgen Japan mit 5,60 % und Großbritannien mit 3,70 %. Erst auf Platz 4 findet sich mit einem Anteil von 3,20 % China als ein Repräsentant der Emerging Markets (Stand: 29. September 2023).

Emerging Markets pur

Eine Möglichkeit, direkt in Aktien von Unternehmen aus aufstrebenden Märkten zu investieren, bietet der MSCI Emerging Markets. Der Index setzt sich aktuell aus 1.437 großen und mittelgroßen Unternehmen aus 24 Schwellenländern zusammen (Stand: 29. September 2023). Dabei kommt China mit rund 30 % auf den höchsten Anteil. Als nächstgrößere Länder folgen Indien (15,70 %), Taiwan (14,70 %), Südkorea (12,20 %) und Brasilien (5,40 %).

Depot selbst strukturieren oder die Profis steuern lassen

Anlegende, die an den Wachstumschancen der Emerging Markets stärker teilhaben wollen, können zusätzlich zu einem ETF auf den MSCI World einen ETF auf den MSCI Emerging Markets dem Depot beimischen. Die Variante beide Indizes für das Depot zu kaufen hat den Vorzug, dass man den Anteil der Schwellenländer am Depot entsprechend den individuellen Bedürfnissen in Bezug auf Risikobereitschaft und Renditeerwartung selbst bestimmen kann. Dabei muss berücksichtigt werden, dass für einen zweiten ETF auch ein zweites Mal Gebühren anfallen. Zudem sollte mindestens einmal im Jahr überprüft werden, ob die aktuelle Gewichtung der ETFs im Depot noch den persönlichen Zielvorstellungen entspricht. Falls nicht, muss eine Justierung bei der Gewichtung einzelner Anlageregionen durch den Kauf oder Verkauf von Anteilen vorgenommen werden (Rebalancing).

Mit aktiv gemanagten Fonds können Anlegende die Auswahl der Unternehmen sowie die Gewichtung der verschiedenen Regionen an professionelle Fondsmanager übertragen. Diese verfügen über eine hohe Expertise, haben Kontakte vor Ort und können so einen guten Eindruck von den künftigen Perspektiven erlangen. Für die aktive Steuerung des Fonds fallen ebenfalls Gebühren an, die in der Regel über denen von ETFs liegen.

Tipp: Bei der Auswahl von Fonds auf die Top-Fonds-Angebote der Consorsbank achten. Diese können mit einem reduzierten Ausgabeaufschlag erworben werden!

Ausgewählte Fonds und ETFs:

- Allianz Thematica A EUR

- JPM Global Focus A (dist) EUR

- BSF Emerging Markets Eq Strats A2 USD

- Invesco MSCI World ETF

- iShares MSCI ACWI ETF USD Acc

- Xtrackers MSCI Emerging Markets ETF 1C

- Straffung der Geldpolitik zeigt Wirkung

- Wachstumsdynamik der Weltwirtschaft schwächt sich leicht ab

- Teils deutliche Unterschiede in den Perspektiven einzelner Regionen und Länder

Sie müssen ein registrierter Benutzer sein, um hier einen Kommentar hinzuzufügen. Wenn Sie sich bereits registriert haben, melden Sie sich bitte an. Wenn Sie sich noch nicht registriert haben, führen Sie bitte eine Registrierung durch und melden Sie sich an.